借金救済制度のデメリットや怪しい点とは?種類別の特徴や口コミ、手続きの流れ

借金に困っている方、「借金を減額できる」「借金救済制度というものがある」「借金救済措置は怪しくない」などと聞いたことはありませんか?

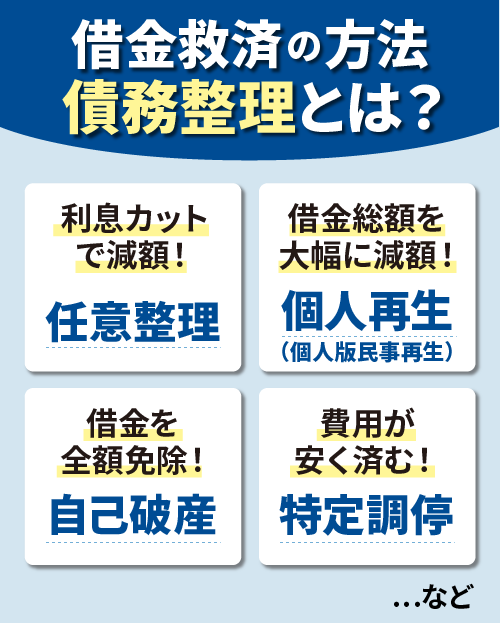

借金救済制度とは、借金救済のための法で、主に債務整理(任意整理・個人再生・自己破産、特定調停)の手続きと、過払い金のことを指します。

「借金救済制度(債務整理)」は、借金の返済に苦しむ人が、借金の減額や返済期間の猶予、借金の免責などを債権者や裁判所に認めてもらう手続きです。メリットは借金減額や支払い免除ができる可能性があるという点。デメリットは手続きの種類により異なり、あなたの借入金額や借入社数、返済状況によって最適な方法も変わるため、それぞれのリスクを知った上で弁護士や司法書士といった専門家に依頼するようにしましょう。

「過払い金返還請求のメリット」は払い過ぎた利息を返してもらえることで、今ある借金負担を減らすことができる制度です。

デメリットやリスクがあり怪しいのでは?と心配する声も分かります。が、借金問題を解決すべく、多くの人が利用している方法です。

例えば、令和3年においては下記の通りです。

- 自己破産の申し立て件数:7万件以上(73,457件)

- 個人再生の件数:1万件以上(10,509件)

自分に合った借金救済の方法が何かを知りそれを利用するためには、実績が豊富な弁護士や司法書士といった「借金問題解決のプロ」に、自分に合った方法についてアドバイスをもらったり、種類別の特徴やメリットやデメリット、手続きの流れなどを説明してもらうことが大事です。

債務整理したらどうなるのか?借金救済制度のデメリットの影響は大丈夫か?回数制限(1回限りなのかなど)はないのかなどについても言及していきます。

<!–DAICON響

–>

借金減額の方法の一つである借金救済制度とは?

借金返済がきつい、借金が返せない…と追い込まれている方を助けるために、「借金救済の措置」が設けられています。借金救済制度とか、国が認めた借金解決の方法などと言われています。

この「借金救済制度」と言われている方法の一つが、債務整理という方法で、合法的に借金を減らせる可能性がある方法です。

税金や養育費などを除く、ほぼ全ての債務が対象。クレジットカードのリボ払いの返済、消費者金融や銀行系カードローンなどのキャッシングによる借金を減らせるかもしれません!

あなたが苦しんでいる借金問題を、「借金減額」や「借金免除」で根本から解決することができます。

借金救済の措置であrる債務整理の種類は?

借金救済措置(債務整理)には、

- 任意整理

- 個人再生(個人版民事再生)

- 自己破産

- 特定調停

などの種類があります。それぞれ条件や減額できる幅が違ってきます。

対象である借金の場合、借金減額したり免除してゼロにしてもらうことができる可能性があります。借金問題の早期解決につながる方法です。

借金が減る、借金免除といったメリットがある一方で、借金救済制度にはそれなりのデメリットやリスクもあります。

- 任意整理:利息カットで毎月の返済額が減額。返済期間が3~5年に延長などに見直す。一定の収入がなければ手続きができない。

- 個人再生:住宅ローンを減額手続きから外せる「住宅ローン特則」がある。マイホームに住み続けることができる。一定の収入がなければ手続きができない。

- 自己破産:手続き中に資格や職業制限あり、一定額以上の財産はすべて没収される。

借金救済制度のデメリットを無視して借金が減るからと手続きをした結果、借金救済制度のはずなのに、あまり救済されなかった…借金減額はできたけど、デメリットの方が多くしなければ良かった…などにもなりかねません。

ネット情報だけを鵜呑みにしないようにくれぐれも注意しましょう。「借金を絶対に減額できる!」「借金が全額なくなる!」という誇大広告にも注意が必要です。

債務整理は借金を減らせる可能性がある方法であり、債権者や裁判所とのやり取りで結果が変わってきます。弁護士や司法書士の交渉力や専門性も問われる方法です。

少しでも実績が豊富な事務所に依頼をする、費用について明確な説明がある、実際にした方の感想、口コミが良い、相談している弁護士や司法書士に信頼が持てるかなどを見つつ、依頼や借金相談する専門家を決めることがまず大事です。

また借金救済制度である債務整理の共通のデメリットとして、ブラックリストへの登録もあります。

また、グレーゾーン金利により発生した利息を払いすぎた分を返してもらうための請求(過払い金返還請求)も、借金がある人にとってはお金が返ってくるため、借金を減らすことができる救済措置にあたります。

借金救済制度である債務整理で、借金減額できるか知る方法は?

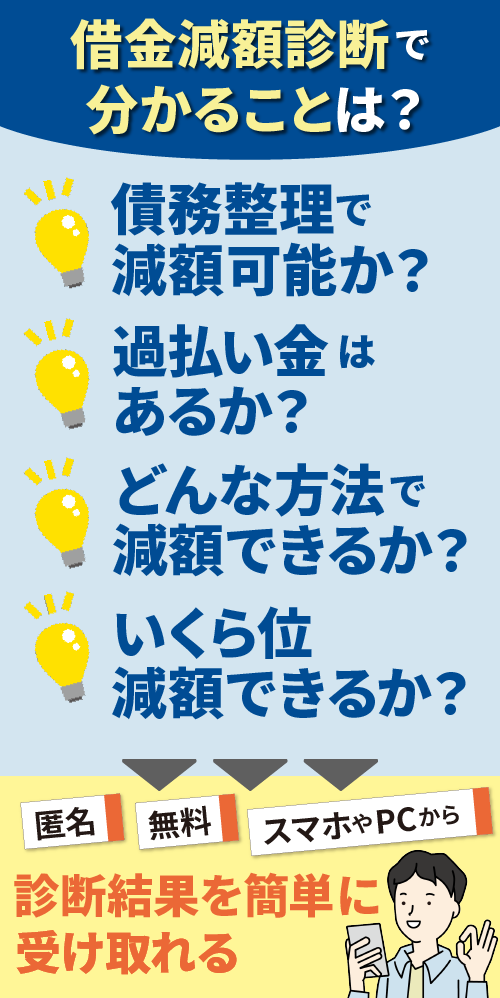

あなたの借金が減額できるのか、また過払い金が発生しているのかは、借金減額シミュレーター(借金減額シュミレーター・減額診断)を利用すれば、簡単に調べることができます。

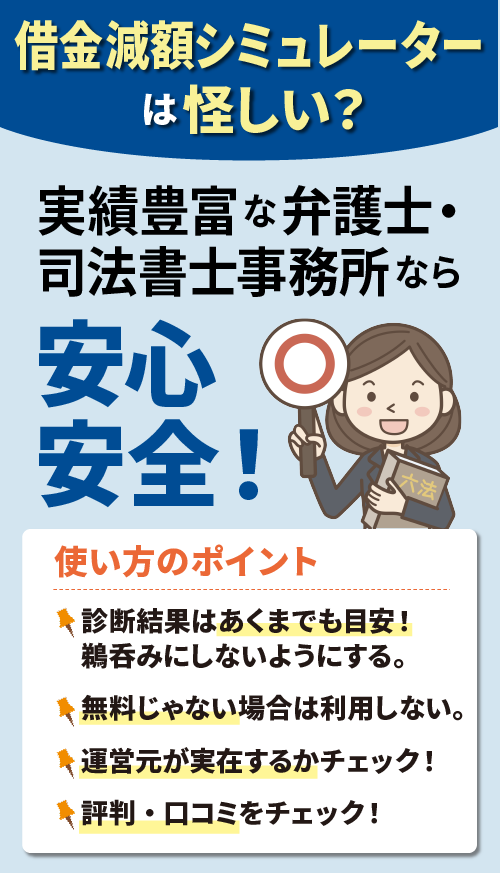

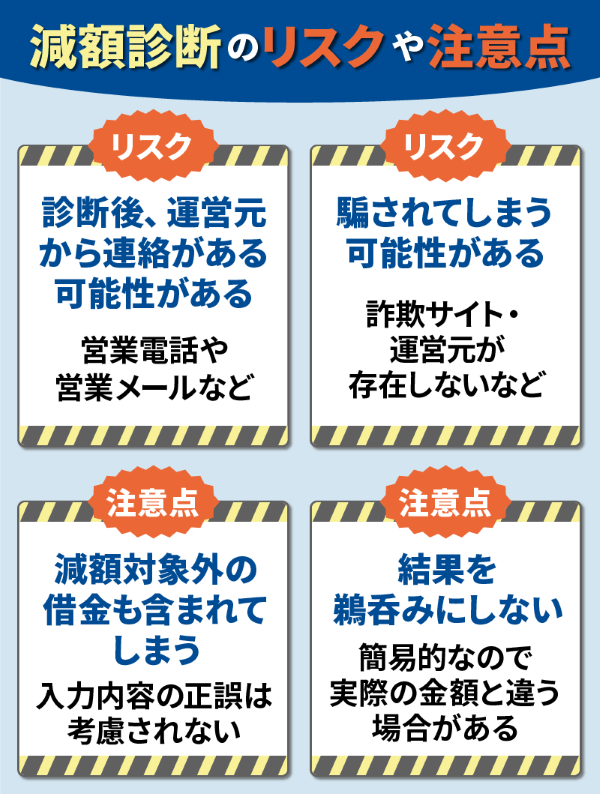

借金減額シミュレーターは怪しいのでは?借金診断を使うことによるリスクやデメリットが心配で…と利用を躊躇している方もいると思います。

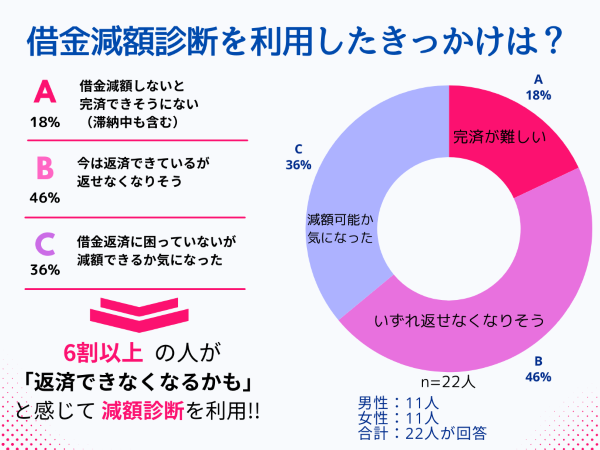

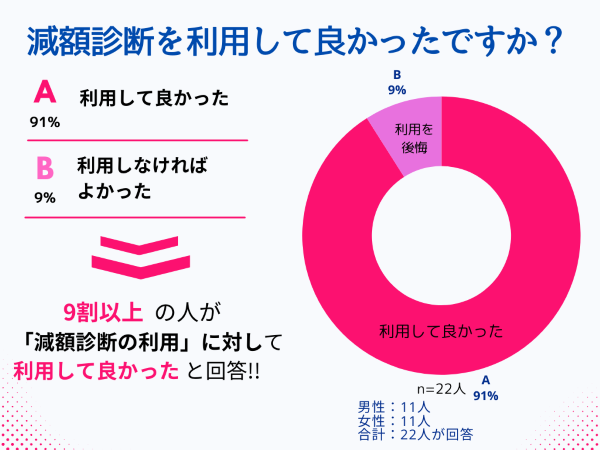

借金減額診断を利用した方22人にアンケートを取りました。減額診断を利用したきっかけで6割以上の方が、「返済できなくなるかも」という不安からのようです。

(2024年1月24日~2月7日:クラウドワークスにて)

借金減額シミュレーターで借金が減るかどうか調べる、そしてその後弁護士や司法書士に借金相談や債務整理の依頼をすることは決して怪しいことではありません。

ただし、一部の減額診断は悪徳業者が運営しているものもあるようなので、利用するシミュレーターを選ぶ際には注意が必要です。

- 結果は簡易なので、すべてを鵜呑みにせずあくまでも目安と捉える

- 手数料や利用料がかかるものは利用しない

- 実在している弁護士事務所や司法書士事務所の提供している診断ツールを使う

- 借金問題解決を得意とする、評判が良い事務所のものを利用する

借金減額シミュレーターは、無料でいつでもどこでも利用できるものが多いので大変便利!借金問題解決の実績豊富な弁護士や司法書士事務所の借金減額シミュレーターで減額診断をすれば安心です。

先程の22人の方へのアンケートで、9割以上の方が「減額診断を利用してよかった!」と回答しています。

(2024年1月24日~2月7日:クラウドワークスにて)

しなければ良かったと思った方の意見についても、「借金が減らせるかもしれないとわかっただけでも安心感があった。」とありました。

借金問題解決の実績豊富な弁護士事務所や司法書士事務所の減額診断を実際に利用した方にアンケートを取りました。

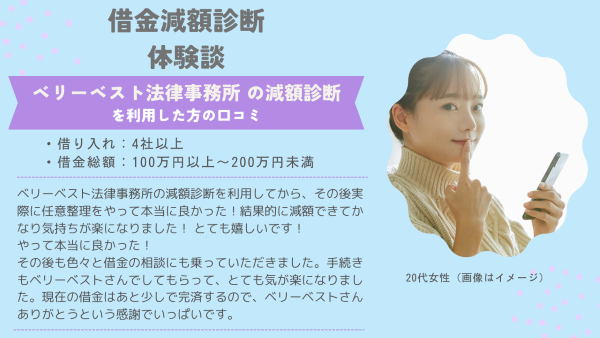

ベリーベスト法律事務所の借金減額診断を利用した方の口コミはこちらです。

- 20代女性

- 借り入れ:4社以上

- 借金総額:100万円以上~200万円未満

【ベリーベスト法律事務所の減額診断を利用した感想】

ベリーベスト法律事務所の減額診断を利用して、その後実際に任意整理をして減額成功したからやって本当に良かった!その後もいろいろと借金の相談とかにものっていただい手続きとかも、ベリーベストさんでしてもらってとても気が楽になりました。 結果的に減額できたからとても嬉しいです!現在の借金はあと少しで完済するのでベリーベストさんありがとうという感謝でいっぱいです。

(2024年1月24日~2月7日:クラウドワークスにて)

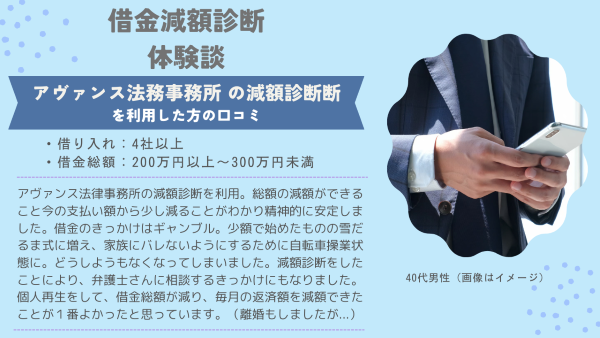

アヴァンス法務事務所の借金減額診断を利用した方の口コミはこちらです。

- 40代男性

- 借り入れ:4社以上

- 借金総額:200万円以上~300万円未満

【アヴァンス法務事務所の減額診断を利用した感想】

借金をしたきっかけは、家庭や仕事でのストレスが重なり、そのはけ口がギャンブルになってしまい、毎月の小遣いで足りなくなった挙げ句に手を出してしまったことです。少額で始めたものの、段々雪だるま式に増えて、家族にバレないように擦るために自転車操業状態になってしまい、どうしようもなくなってしまいました。減額診断をしたことにより、弁護士さんに相談するきっかけにもなりました。アドバイスもあり、個人再生となりました。借金総額が減り、毎月の返済額を減額できたことが1番よかったと思っています。(家族にバレて離婚となりましたが…)

(2024年1月24日~2月7日:クラウドワークスにて)

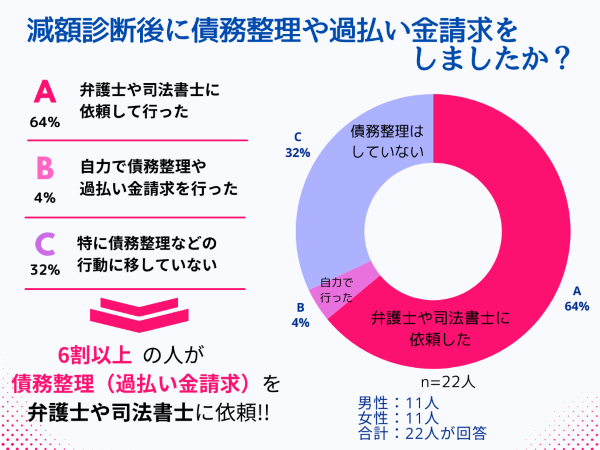

アンケートを取った22人の方も、減額診断をした後に6割以上の方が、債務整理や過払い金請求を実施したと回答していました。

(2024年1月24日~2月7日:クラウドワークスにて)

>>>債務整理の実績豊富な事務所の減額診断スタート!

個人再生は費用が高く手続きも煩雑な借金救済制度と言われているが、どう減額するの?

個人再生は、裁判所に申立てをし認められると、法律で定められた最低弁済額の基準額まで借金を減らすことができます。

元金を含めた借金総額自体を圧縮することができる可能性があるのが、個人再生です。

住宅ローン特別条項という制度があるので、住宅ローンを残したまま借金の減額ができるメリットもありますが、任意整理、自己破産に比べて費用面が高額になるなどデメリットもあります。

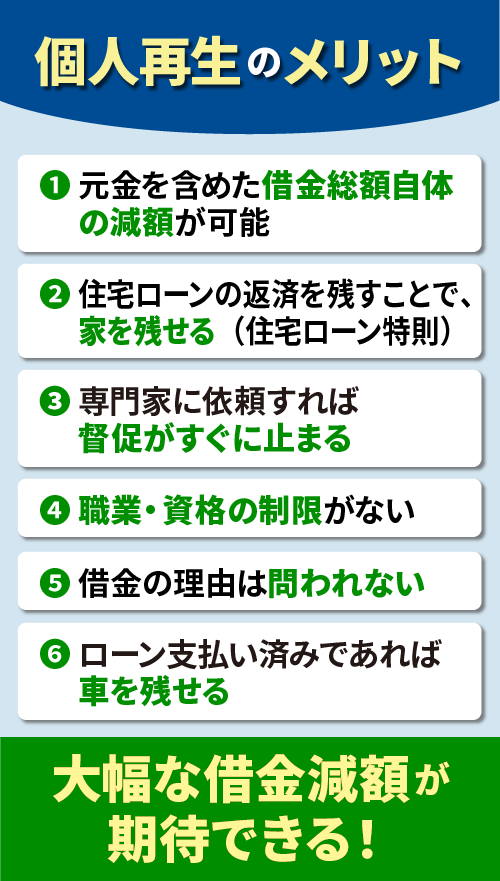

個人再生が借金救済制度であると言われる理由!個人再生のメリット

裁判所に再生計画が認められれば、借金の大幅な減額が叶う点が大変魅力的です。また、家を残すこともができる点もメリットでしょう。

【借金救済制度の一つ、個人再生のメリット】

個人再生は、債務額によって変わりますが、一般的に5分の1まで借金が減額され、原則として3年間(最長で5年)で返済をしていく返済計画になります。

利息分だけでなく、借金元金を含めた借金の総額が減額対象となるため、任意整理より大幅な借金減額が期待できます。ギャンブルや浪費など、裁判所が借金を免除することを認めない理由(免責不許可事由)であっても、個人再生であれば手続きができます。

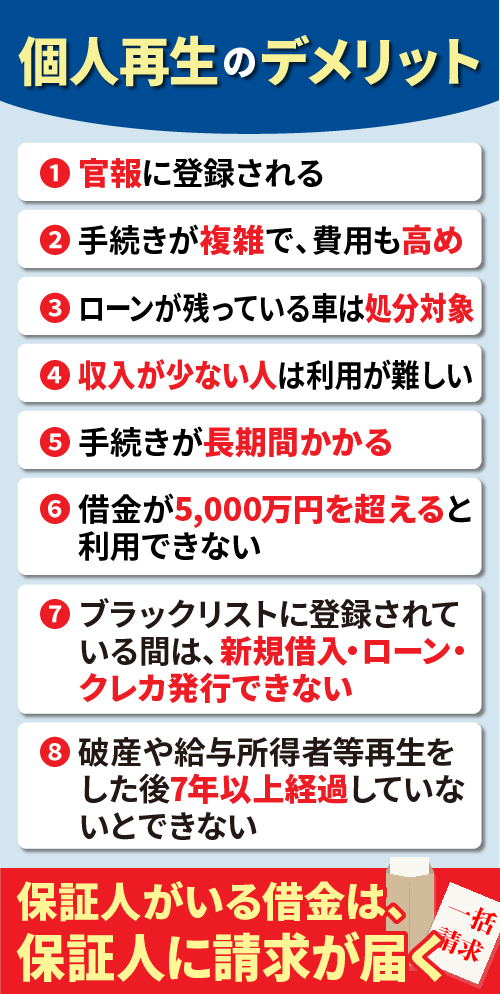

個人再生は借金救済制度ではあるが、借金減額幅が大きい分それ相応のデメリットもある!

借金救済制度である個人再生ですが、借金を5分の1にまで減額できる反面、任意整理よりも、手続きした後の影響が大きいと言えます。

- ブラックリストに登録される期間:5~10年。その間、借入やローン、新規クレジットカードの発行ができない

- 国が発行する官報に登録される

- 手続きが複雑、裁判所を介す手続きなので裁判所費用も必要。費用が高額になりがち

- ローンが残っている自動車は保有することができない

- 返済義務が残るため、専業主婦や無職の方、生活保護者などの収入がない人は利用が難しい

- 長い期間かかる

- 整理する債務が選べないため、保証人付きの債務がある場合は、保証人に一括請求が行く可能性あり

- 5,000万円を超える借金がある場合には利用できない

- 小規模個人再生であれば、半数以上(人数・債権額)の反対があると手続きできない

- 給与所得者等再生の場合は、破産・給与所得者等再生をした後、7年以上が経過していない場合はできない

債務整理で借金減額する場合、信用情報への事故情報の登録(ブラックリストに載る)というデメリットは基本は避けられません。

任意整理では特定の債権者を選定して手続きができましたが、個人再生は全ての債権者を対象として手続きをしなければならないため、家族や親戚など保証人がいる借金に対しては、保証人に返済義務が移る(請求が行く)ことになります。

保証人に支払い能力がない場合は、保証人も同様に債務整理をしなければならないという状況になりかねません。

個人再生の手続きの流れと、個人再生にかかる費用や期間は?

裁判所への費用(収入印紙代・官報への掲載費用・切手代・再生委員への報酬・弁護士や司法書士への報酬など

再生委員への報酬については、東京地方裁判所では必ず選任、他の都道府県の場合は代理人がいない場合に選任される場合が多いようです。

- 相談料:無料もあるが、5千~1万円位

- 弁護士:30~60万円位

- 司法書士:30~40万円位

※代理人として裁判所に同行できない

個人再生の手続きをするとどうなるのか、簡単に説明します。

- 1.裁判所へ申立てから再生計画案の認可:4~6ヶ月

- 裁判所へ申立てをして、開始から再生計画案の認可までは半年ほどかかります。計画案に従い支払いがスタートします。

- 2.手続き後の完済期間:3年

- 返済期間は特別な事情がある場合を除いて原則3年と決まっています。返済するのが難しい場合は最長5年まで延ばすことができます。

- 3.個人再生でブラックリストに登録される期間:5~10年

- 個人再生を行うと国が発行している官報に事故情報として住所や氏名が掲載されます。

個人再生はスムーズにいけば半年で返済がスタートしますが、手続きに不備があると完了までにさらに時間がかかってしまいます。

費用も高額、手続きも煩雑で難しい、裁判所を介すなど、個人再生はなかなか壁が高い手続きであると言えます。ここをデメリットと捉える方もいるでしょう。

ただ、住宅ローン特則を使えば、マイホームを手放さずに借金を大幅に減らすことができる点は魅力です。

借金救済制度は、自分の借入や返済の状況に合った方法、デメリットを影響として感じない方法を選択することが大変重要になってきます。

どの借金救済制度が適切であるのかは、弁護士や司法書士といった専門家に相談することが大切です。

個人再生で借金減額できるのか?いくら借金を減らせるのかは、借金減額シミュレーターで手軽に調べることができますよ。

>>>個人再生で借金減額できる?借金減額シミュレーター>でチェック!

自己破産では、どうやて借金救済してもらえるの?自己破産のメリット

自己破産は、裁判所に申立てをし借金の返済が不可能かどうか判断されたのち、借金の返済を免除してもらう手続きです。

全ての支払いを免除してもらうわけですから、メリットしか感じないのでは?と思いがちですが、自己破産はメリットが大きい分、それなりのデメリットもあります。

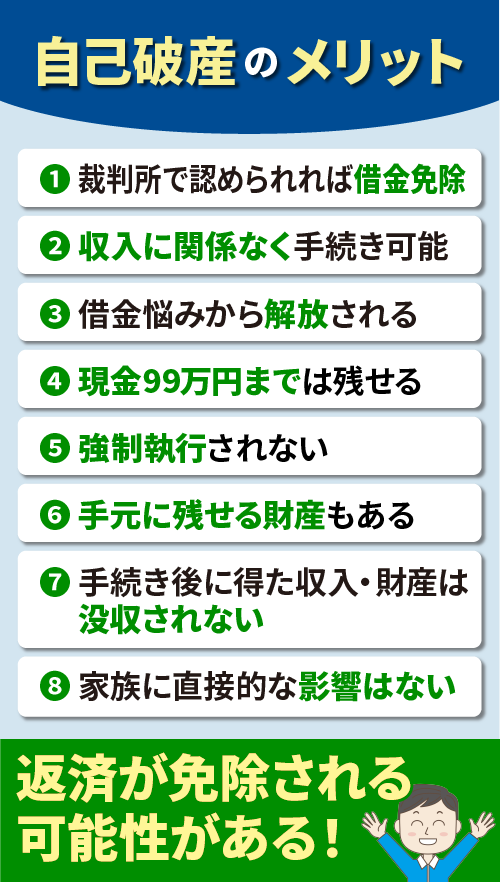

自己破産は最も減額効果が高いと言われている借金救済制度!自己破産のメリット

裁判所を介す手続きを踏み、裁判所に免責が認められると、借金がゼロになる可能性がある自己破産。借金返済の義務がなくなるため、人生の再スタートを切りやすいです。

- 全ての借金(税金などは除く)を返済する必要がなくなる

- 返済が残らないため、無収入の方や無職の方、主婦、生活保護受給者でも手続きできる

- 借金悩みから全て解放される

- 現金99万円までは手元に残すことができる

- 債権者は強制執行(給料差し押さえ)ができない

- 手元に残せる財産もある(自由財産)

- 自己破産後に得た収入、財産は没収sらえない

- 家族に直接的な影響はない

裁判所が自己破産を認めれば、債務0円(免除)にできる可能性があることです。借金返済の義務がなくなるということです。

現金99万円までは手元に残しながら、生活に最低限必要な家電や家具も没収されません。

手続きをすると、消費者金融などの債権者からの強制執行がなくなり財産や収入も自由に管理することができます。人生の再スタートを切りやすいです。

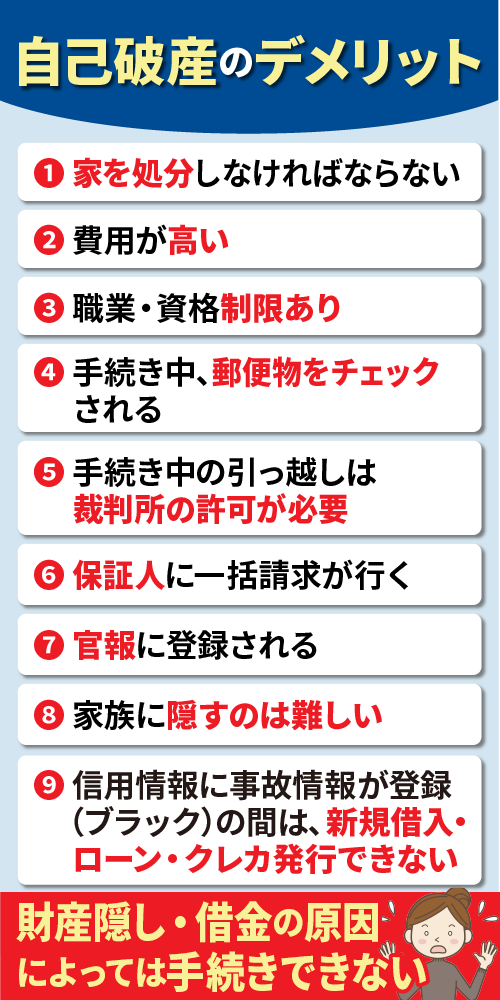

自己破産は借金減額効果が最も高い借金救済制度であるがゆえ、デメリットもかなり大きいと言える

裁判所に認められれば、借金が0円(借金免除)になり、辛かった借金問題から開放される一方で、自己破産をするとそれなりのデメリットやリスクを負うことになります。

- ブラックリストに登録されるので5~10年は新規借入やローンが組めない

- マイホームを残すことはできない

- 手続き費用が高い

- 一定の職業に就けない、資格制限もある(手続き中)

- 郵便物の中身がすべてチェックされる(手続き中)

- 裁判所に事前許可を取らないと引っ越しができない(手続き中)

- 保証人に一括請求が行く、保証人も返済できない場合はその保証人も自己破産などをしないといけなくなる可能性がある

- 住所や氏名が官報に掲載される

- 手続き書類などが多いため、同居している家族や同居人に隠すのは難しい(バレやすい)

- 借金理由が問われる。原因が浪費やパチンコで借金などギャンブルによる借金の場合は免責不許可になる

- 社会的信用を失いかねない

自己破産をすると、財産と見なされるマイホームや自動車、預貯金や保険の解約返戻金も全て処分対象となるのが一般的です。

ただし、東京地裁(立川支部を含む)は、破産法に定められている基準よりも、自由財産として認める財産の範囲を広げています。これを、換価基準(自由財産拡張基準)と呼んでいます。

- 処分見込額が20万円以下の自動車

- 20万円以下の預貯金

- 20万円以下の生命保険解約返礼金

- 家財道具

- 電話加入権

なども、東京地裁では、自由財産の拡張で「自由財産」として扱われます。バイクも自動車と同様に取り扱われるのが一般的です。

手続きを始めてから一定の職業に就くことはできませんし、資格制限もあります。こういった職業の方にはかなり大きなデメリットと言えるでしょう。

ただし、自己破産を理由に会社をクビになるわけではありません。

また、全ての人が自己破産できるわけでなく、財産隠しや借金の原因が浪費やギャンブルだった場合は認められないことがあります。パチンコなどで多額の借金を抱えてしまった、贅沢品を買い漁ってしまったという方には、借金理由が問われる点は大きなデメリットと言えます。

ただ、免責不許可自由であっても、裁量免責で認めてもらえる場合もあります。

ギャンブルや浪費が理由の借金がある方は、弁護士に相談してみることをおすすめします。

自己破産の手続きの流れと、自己破産にかかる費用や期間は?

裁判所への費用(収入印紙代・切手代・予納金・弁護士や司法書士への報酬など

予納金とは、破産管財人への報酬です。

- 管財人が必要ない「同時廃止」だと、1~3万円位

- 代理人がいる「少額家財事件」で20万円位、「特定管財事件」になると、50万円以上

少額家財事件制度を取っていない裁判所もあるため、事前に確認することをおすすめします。

- 相談料:無料もあるが、5千~1万円位

- 弁護士:20~50万円位

- 司法書士:15~30万円位

※代理人として裁判所に同行できない

自己破産の手続きをするとどうなるのか、簡単に説明します。

- 裁判所へ申立てから免責決定の期間(同時廃止):6ヶ月

- 自己破産は準備期間が約3ヶ月、申立てから免責決定まで3ヶ月程かかります。これは自己破産の手続きの中でも一番多い、同時廃止の場合です。

- 裁判所へ申立てから免責決定の期間(管財事件):半年~1年

- 不動産の所有や20万円を超える財産がある場合は、破産管財人が選定され財産の調査や売却による換金、財産分配する債権者集会がある。不動産の買い手が現れない場合は期間が延びることも。

- 自己破産でブラックリストに登録される期間:5~10年

- 免責許可決定の日から最低5年間はクレジットカードが作れません。銀行系クレジットカードは審査時に信用情報を確認するので10年間作れないことも。

自己破産には、同時廃止と管財事件があり20万円を超える財産があると管財事件の扱いになります。

裁判所にかかる費用は、同時廃止で1万円程、管財事件では最低20万円以上かかります。手元にどれだけの財産があるかで手続きが変わり、具体的な基準の振り分けは裁判所によって違います。

あなたの借金は減らせるのか?減額する方法は?自己破産するしかないのか?は、借金減額診断を使えばチェックできますよ!

<!–DAICON響

>>>債務整理の実績豊富な専門家の借金減額診断でチェック!

–>

借金減額シミュレーター(借金減額診断)を利用する際には、下記に注意をしてくださいね。

過払い金請求のメリット・デメリットは?手続きをするとどうなる?

過払い金請求は、消費者金融などのキャッシングで、法定金利よりも高い金利で返済を続けていた人がその超過分の利息を取り戻す手続きです。

どういった方が過払い金が発生している可能性が高いのでしょうか?

- グレーゾーン金利

- 利息制限法の上限金利(15~20%)と出資法の上限金利(29.2%)差分のこと。利息制限法の上限金利を超えていても、出資法の上限金利を超えない範囲で、貸金業者が違法な金利を設定していた「灰色の金利」とも呼ばれている金利です。

2006年12月13日の貸金業法の改正により、出資法の上限金利を、利息制限法の上限金利(15~20%)までに引き下げることが決定。2010年6月18日の改正貸金業法の完全施行で、このグレーゾーンは完全に撤廃された。

つまり、グレーゾーン金利が撤廃された後に「はじめて」借入をしたという人は、利息制限法の範囲内での金利になっているため、過払い金の対象とはなりません。

ただし、法が完全施行されるまではすぐに法定金利に変更されていない可能性もあり、改正法の施行前に借入していていた場合でも、過払い金が発生している可能性があります。

もう1つ注意すべきポイントとして「時効」があります。過払い金の請求には、「期限」あるのです。

- 最後の取引(借入、返済)をした日から10年経過してしまった

- 10年が経過していなくても、返還請求ができると知った時から5年が経過してしまった

※法改正により2020年4月1日以降に完済した場合は、最終返済日から10年、もしくは、権利を知った時から5年に変更

【過払い金が発生していると思われる方】

- 2010年(平成22年)6月17日以前に、カードローンや消費者金融、クレジットカードのキャッシング機能で借入をスタートしていた

- 借金を完済してから10年以内である

こういった方は、グレーゾーン金利での借入をしている、時効がまだ成立していない可能性が高く、過払い金請求をした場合、お金が戻ってくる可能性が高いです!

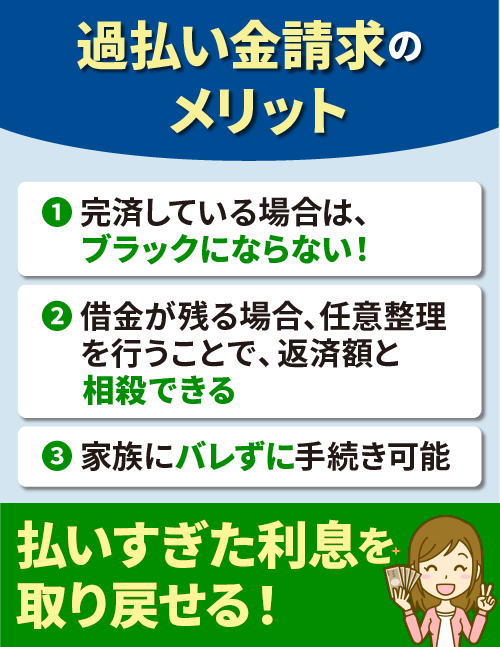

過払い金請求のメリット!

過払い金請求のメリットは何と言っても、払いすぎた利息を取り戻せることです。

また、返済途中の場合でも、任意整理と一緒に手続きをすれば返済額が相殺され、借金を減らすことができ、戻る金額によっては借金がなくなる可能性もあります。

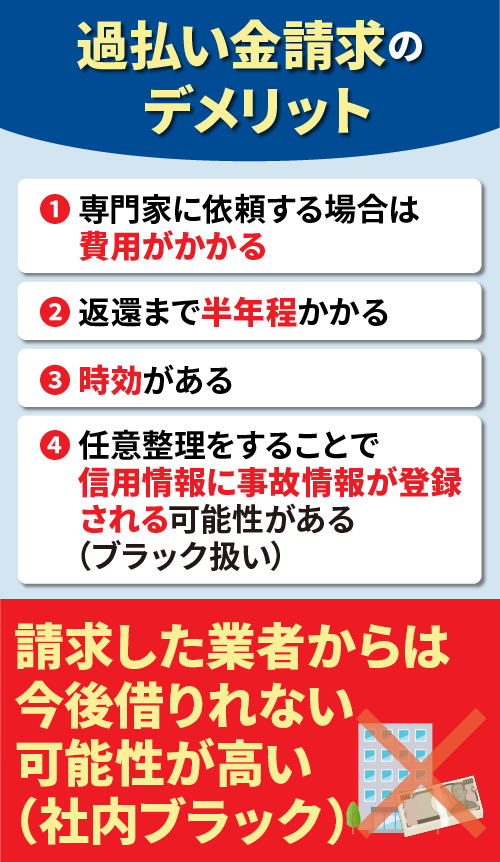

過払い金のデメリット!

払いすぎた利息分を返してもらう過払い金返還請求ですが、下記のようなデメリットがあります。

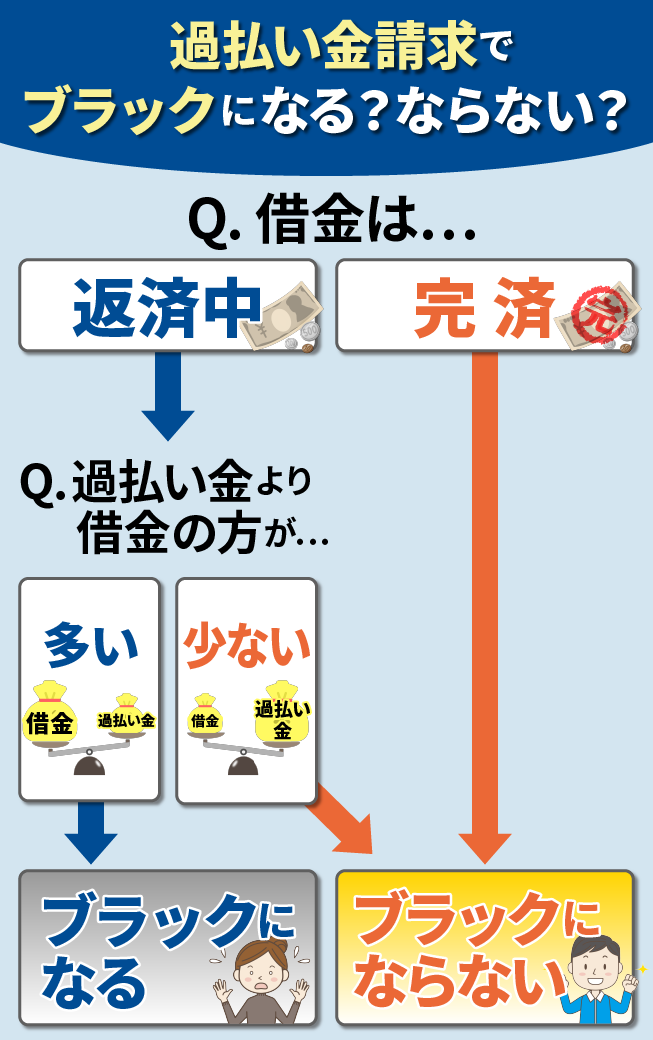

- 返済途中の場合、任意整理をしたことでブラックになる可能性がある

- 過払い金請求をした業者やグループ業者からは今後借入ができない可能性がある

- 専門家に依頼する場合、費用がかかる

- 過払い金が返還できるまでは半年程かかる場合も

- 時効がある

過払い金請求をした業者やグループ業者からは今後借入ができない可能性が高いです。その金融機関内のブラックリストに載る(社内ブラック)になる事があるためです。これは残債が残らない場合でもです。

過払い金請求の手続き自体では、信用情報機関(ブラックリスト)に登録されるわけではないので、他の会社ではカードを作ることができます。

しかし、任意整理中の過程で、過払い金請求をする場合、もしくは、借金返済中に過払い金請求しても、過払い金の戻りよりも借金の方が多い場合は、任意整理を行ったこととなり、「任意整理」についてのみ、信用情報機関に事故情報として掲載されてしまいます。

過払い金請求は専門家(弁護士・司法書士)に依頼するのが一般的なので、着手金や報酬金など費用がかかります。また、法的な争いがある場合は裁判に発展することもあるので、貸金業者の主張が認められれば過払い金が減ったり、ゼロになる可能性もあります。

戻るお金がある可能性があるのであれば、多少費用がかかってでも専門家にお願いすることをおすすめします。交渉事なので、やはり経験豊富な専門家に頼む方がスムーズです!

もし過払い金がなかった…という場合でも、弁護士や司法書士に相談をしておけば、あなたにとって最適な別の方法の提案などをしてもらえます。「借金問題の根本的な悩み」を解決するサポートをしてもらえるので、大変心強いです!

過払い金請求のリスクについてが分かる記事です!チェックしてみてください。

あなたの借金に、過払い金が発生しているのか?借金を減らせるのか?は、こちらの借金減額診断、借金減額シミュレーター(借金減額シュミレーター)を使えばチェックできますよ!

<!–DAICON響用

–>

債務整理後はローン審査に通らない?住宅ローンなどへの影響

借金の返済が苦しくて借金救済制度を利用したものの、整理後に住宅ローン、自動車ローンを組むことができるのか?と心配する方もいらっしゃると思います。

手続き後に、「子供が生まれるからマイホームを手に入れたい!」「新車を買いたい」など、新たな願望が出てくることもあるかもしれません。

しかし、信用情報機関(ブラックリスト)に事故情報が一定期間登録されてしまうため、審査が通らなくなってしまいます。期間中はローンを組むことができません。

永久的な登録ではないため、債務整理をしたからといってローンを組むことを一生諦めなければならないというわけではありません。

過払い請求請求をした場合は?ブラックリストに載らない?

消費者金融などに貸金業者に対して、払い過ぎた利息「過払金」の返還を請求してお金を取り戻す「過払い金返還請求」をした場合はどうでしょうか?

- 完済後、もしくは過払い金で借金がゼロになった場合→ブラックリストには掲載されません

- 過払い金請求後も借金がまだ残るという場合→ブラックリストに掲載されてしまいます…

借金救済措置の利用で信用情報に登録されてから抹消されるまでの期間

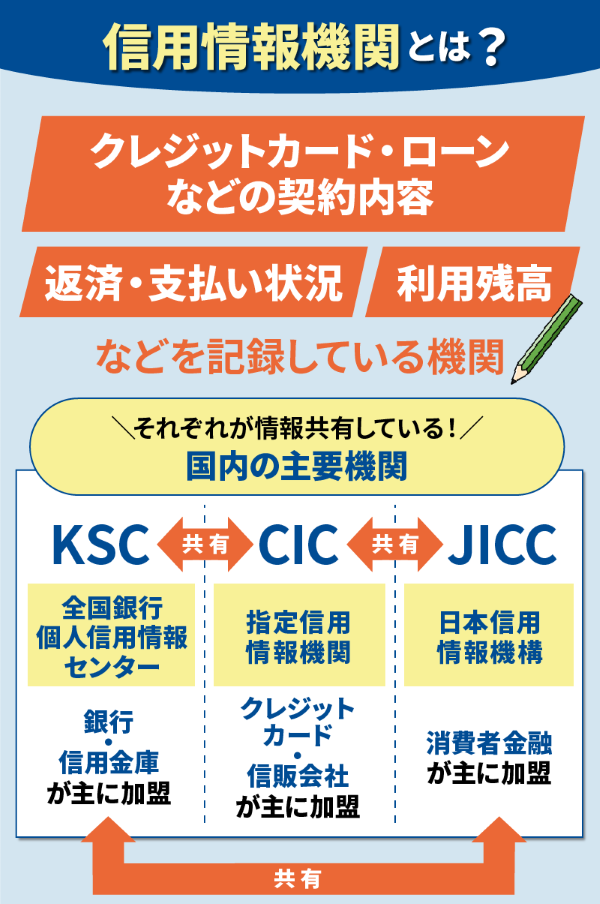

信用情報機関は、クレジットカードやローンなどの契約内容、返済、支払い状況、利用残高などの情報が記録されていて、国内には主に3つの機関が存在します。それぞれが情報を共有しています。

| 信用情報機関 | 種類 |

|---|---|

| KSC(全国銀行個人信用情報センター) | 銀行・信用金庫 |

| CIC(指定信用情報機関) | クレジットカード・信販会社 |

| JICC(日本信用情報機構) | 消費者金融 |

上記の信用情報機関に開示申請をすると、自身の履歴を確認することができます。ローンを組みたいというタイミングで、念のため調べることをおすすめします。

信用情報機関への登録から抹消までの期間は?

債務整理後にローンを組みたい!となることを考え、信用情報機関への登録から抹消までの期間について知っておく必要があります。

この期間は、手続き毎に異なります。

個人再生や自己破産は、任意整理と比べても借金の減額が高く、また、政府の機関紙である「官報」に掲載されます。

とくに、銀行系のKSC(全国銀行個人信用情報センター)は、官報の掲載期間が10年なので個人再生や自己破産を行うとローンが組みにくくなります。

| KSC | CIC | JICC | |

|---|---|---|---|

| 任意整理 | 5年 | 5年 | 5年 |

| 個人再生 | 10年 | 5年 | 5年 |

| 自己破産 | 10年 | 5年 | 5年 |

このように、債務整理後 最短で5年、最長でも10年経てば信用情報の事故情報は消えます。ただ、いついつで消えるというのが明確でないため、各信用情報機関に開示請求して確認することが必要です。

借金滞納してしまった、2.3ヶ月返済が遅れてしまった…という場合も、結局は事故情報が登録されてしまったり、滞納が続けば銀行口座の差し押さえなんてことにもなりかねません。

なるべく早い借金問題の解決こそが、将来の幸せな生活を手に入れる第一歩となります。マイホームを持つという夢を叶える可能性も高くなるでしょう。

事故情報の掲載については、自分で年数が経ったからと勝手に判断するのではなく、各種機関に問い合わせることが必要です。まだ消えていない段階でローン審査を出してしまった場合、審査に通らないばかりか、「審査に通らなかった」ということがまた記載されてしまいます。

専門家への相談をおすすめします!

住宅ローンを既に組んでいる場合どんな影響がある?

既に住宅ローンを組んでいて、債務整理を行うという場合は、その種類によって住宅ローンに与える影響に違いが出てきます。

- 任意整理

- 任意整理は、自身で整理する借金(対象に含める債権者)を選ぶことができます。完済していない住宅ローンを対象から外し、残りの債権者のみを対象にすれば、今まで通り住宅ローンを返済していくことで、持ち家を残したまま任意整理ができます。

- 個人再生

- 個人再生は、「住宅ローン特則」という制度があり、住宅ローンが残っている持ち家を残したまま個人再生ができます。

特則を利用するにはいくつかの条件があり、全ての人が住宅を残して個人再生ができるできるわけではありません。

- 自己破産

- 自己破産は任意整理や個人再生もできず、財産を処分する代わりに借金の返済を全額免除してもらう手続きです。

財産となる住宅ローンが残った持ち家も処分の対象になります。住宅を処分することで債権者への返済に充てるためです。

他にも、「任意売却」といって、債権者である金融機関の合意を得た上で「ローン残債」がある住宅を売却し、その売却代金を住宅ローンの返済に充てるという方法もあります。

売却代金が住宅ローンの残債より多ければ、住宅ローンは完済、少ない場合は、任意売却後も残った住宅ローンの返済を続けなければなりません。(残りの債務は一括請求されることが多い)

債務整理後の借り入れと注意点について

債務整理後、ブラックリストに登録されている期間は借り入れが難しいですが、金融機関の判断次第では「5年経たないのに借り入れができた」というケースがあります。

反対に、ブラックリスト期間を経過しても審査に通らないのは、「無職で収入がない」「現在も他社からの借り入れが残っている」などに該当する場合などであり、条件を満たしていないので審査に通過できません。

収入に問題がなくても審査を通りやすくするためには、いくつかの注意すべきポイントがあります。

信用情報をしっかりと確認しておく

ローンを申し組む前に、必ず信用情報機関に事故情報の記録が残っていないか「開示請求をして確認しましょう。

記録が残ったまま申し込んでしまうと、その時点で審査から外れ、「審査に落ちた」という履歴を更に6ヶ月程度残すことになってしまい、再度ローンを組む時に通りにくくなってしまいます。

開示請求は、各信用情報機関によって異なりますが、携帯電話、郵送、ネットからも申し込みができます。(手数料がかかります)

- CIC…インターネット、郵送(1,000円)、窓口(500円)

結果は即時、郵送の場合のみ請求から10日程度で届く - JICC…スマホアプリ、郵送(1,000円)、窓口(500円)

結果は1週間~10日程度で届く - KSC…郵送のみ(1,000円)

結果は1週間~10日程度で届く

開示請求には、手数料の他にも、本人確認書類の写しや画像なども必要になりますので、各種機関のホームページや問い合わせで確認をする必要があります。

債務整理をした金融機関や同グループの機関からは借り入れが難しい

信用情報機関の事故登録は5~10年で抹消されますが、一度債務整理を行った金融機関では事故情報のデータが残っています…。社内ブラックともいいます。

なので再度、借り入れの申込をしても審査に通る可能性は低くなります。

信用情報の回復まで新たな事故情報を増やさない

信用情報の回復期間中は新たな事故情報を増やすと審査が厳しくなります。

回復期間中に支払いが延滞すると、信用情報に悪い履歴が残ってしまいます。

家賃や光熱費なども滞納しないように注意しましょう。

複数のローン審査に申し込まない

複数のローン申込が審査の対象となりませんが、複数あると以下のようなマイナスイメージを与えてしまう可能性があり、審査が通りにくくなります。

- 金融機関の開示履歴がたくさんあると審査に落ち続けていると判断される

- 金銭的に余裕がないと判断される

- 複数社の借入希望額の合算と年収が見合っていない

具体的な審査基準は各金融機関で違うため、上記全てが当てはまるという訳ではありません。

ヤミ金業者の借り入れ広告に注意する

ブラックの間、お金を貸してくれる金融機関はまずありません。金融機関がお金を貸す場合は信用情報をもとに審査を行い、回復までに5~10年かかります。

「債務整理後も借り入れOK」「ブラックOK」「誰でも借りれる」などと謳っている場合、闇金である可能性があります。

安易に手を出してしまうと、高利息な金額での請求や、取り立てが起こることも考えられます。絶対に利用はやめましょう。

住宅ローンなど、審査が厳しいローンは要注意!

数千万円の借り入れとなる住宅ローンはそもそも、

- 安定した雇用形態で働いているか?

- 安定収入があるか?

- 勤務先は?

- 勤続年数は短くないか?

- 税金を滞納せずちゃんと支払っているか??

- 健康状態は良好か?

こういった審査項目をクリアしていないと、ローン審査に通らない可能性があります。審査に通りやすくする方法を見ていきましょう。

住宅ローンの審査を通りやすくする方法

住宅ローンの申込をすると、金融機関側は申込者の信用情報を照会します。

住宅ローンの審査は、「事前審査」と「本審査」という段階を経て、融資が可能かを判断します。一般的な審査基準は以下になります。

- 年収

- 職業

- 年齢

- 勤続年数

- 事故登録の掲載有無

住宅ローンの審査を通りやすくするためには、金融機関にどれだけ信用を与えられるかがポイント!住宅購入に向けての頭金や自己資金をしっかり貯めておくことも大切です。貯蓄能力があるという点もしっかりアピールできます。

計画的に返済できると判断してもらえれば、審査に通る可能性が高くなるはずです。

その他にも、返済負担率を下げて、安全に返済できる額での申込みにしたりなども頭に入れておきましょう。

団体信用生命保険(団信)に加入する

団体信用生命保険とは、住宅ローン返済中の契約者に万が一の不測事態があった場合に、残りの住宅ローンが弁済される制度です。

ローンを組む際に、こちらに加入することが必須条件になっている場合は多いです。

必須条件になっていない場合も、団体信用生命保険に加入しておくことで、審査に通りやすくなる可能性が。

健康状態に不安があると加入できません。健康状態を万全にローン審査に臨みましょう。

同グループの金融機関から借り入れはしない

債務整理をした金融機関はもとより、同グループの金融機関でも借り入れは難しい、と考えておきましょう。

信用情報の登録が抹消されても、同グループの金融機関では社内の情報として自己記録を作成し、長期間残っていることがあります。(社内ブラック)

消費者金融の銀行グループは審査に通らない可能性があります。

| 消費者金融 | 銀行 |

|---|---|

| アイフル | なし |

| アコム | 三菱UFJ銀行 |

| SMBCモビット | SMBCグループ |

| プロミス | SMBCグループ |

| ノーローン | 新生銀行 |

計画的な返済が可能!夫(妻)の収入のみで借り入れOKの「フラット35」

フラット35は、「銀行」と「住宅金融支援機構」が共同で提供している住宅ローンです。民間の金融機関では、審査が通らないと判断された場合にフラット35の借り入れを勧められることがあります。

フラット35の特徴は、最大35年間の長期固定金利なので、計画的な返済が可能です。メリットとデメリットについては以下を参考にしてください。

【メリット】

- 勤続年数が短くても(1年未満)借り入れがが可能

- 高齢でも親子リレー返済で申し込みが可能

- 妻(産休中・育休中)でも借り入れが可能

- 保証人不要、繰り上げ返済手数料が無料

【デメリット】

- 変動金利と比べると適用金利が高め

- 返済時に金利が下がっても適用金利のため変更できない

- 団体信用生命保険に加入すると上乗せ金利が必要

複数の人がそれぞれ契約できる「ペアローン」「親子リレーローン」

1つの住宅購入の際、夫婦など複数の人が各々住宅ローンを契約、お互いに保証人になって借り入れをする「ペアローン」という方法もあります。

また、親や子どちらかの収入だけだどローンが組めない、でも親子の収入を合わせて借り入れする「親子リレーローン」も一つの選択肢です。

共同名義となりますが、返済能力があると金融機関に認識されやすく、審査に通りやすくなる場合もあります。

債務整理とローンの関係は?専門家に相談がおすすめ!

債務整理を行った後、5~10年はローンを組むことができません。

もし、5~10年後にちゃんとローンを組める状況になれているか不安だからと、借金減額を迷っている場合は、できるだけ早く「弁護士や司法書士」に相談してみてはいかがでしょうか。

また、既に住宅ローンを返済中で借金問題に困っている…という場合も、あなたに最適な方法を専門家であればきっと導き出してくれるはずです。

借金救済の措置の利用は1回のみとは決まっていない!回数制限はないため2回目以降もできる!

借金を抱えた人を救済するための措置を取った結果、さまざまな事情により生活が改善されない人もいるのが現状です。

リストラや急な病気によって計画どおりの返済が難しくなり、再び借金が増えてしまった…という人は少なくありません。

結論から言うと、債務整理に回数制限はないため、2回でも3回でも行えます。ただし、2回目以降では注意すべき点がいくつかあります。

回数制限がないとはいえ、基本的には1回で終わるものだからです。

2回目は、

- 1回目より2回目に影響する

- 1回目よりハードルが高くなる

- 手続きに時間がかかる

といったデメリットがあります。

1回目が2回目に影響する

「2回目の債務整理」と一言で言ってもその方法はさまざまです。1回目でどのような手続きをとったかによって、2回目の方法は変わってきます。

状況によっては希望する手続きが行えない場合もあります。また、1回目で完済しているかしていないかも影響します。

- 1回目は任意整理、個人再生、自己破産のどれだったか?

- 1回目の分は完済しているか?

この2つが重要となります。

1回目よりハードルが高くなる

2回目となるとスムーズに話が進んでいく可能性は低く、債権者との交渉も難航することが多いです。

手続きに時間がかかる

2回目では、債権者との交渉が難航することが予測されます。1回目より時間がかかるケースが多いです。

1回目に自己破産をして、再度自己破産を希望する場合は、7年空ける必要があるなど、手続きを行うまでにも時間を要します。

2回目の債務整理を成功させるには

2回目はハードルが高く、成功する確率は100%ではないですが、成功率を高めるために押さえておきたいポイントがあります。

- 借金の理由を正直に伝える

- 返済意思があること表明する

この2つを押さえておきましょう。

借金の理由を正直に伝える

リストラによって収入が減少した、急な病気やケガで働けなくなった、離婚して子どもの教育ローンが必要になった、事故を起こしてお金が必要になった…などなど。

1回目の返済時に予測できなかったことが起こり、やむを得ない環境の変化によって借金が返済できない場合は、理由を正直に伝えましょう。

1回目に借金減額を認めてくれた貸金業者や、減額・免除を認めてくれた裁判所から、「また支払えなくなるのではないか?」と疑いの目を向けられても、やむを得ない事情がある場合は、認めてもらいやすい可能性があります。

返済意思があることを表明する

2回目の手続き時には、借金を抱えないために、きちんと対策を取っていたかどうかが重要視されます。

収入を上げるために転職した、家賃の安いところに引っ越した、財産を売却したなど、生活を見直して努力していることを伝えれば、債権者を説得できるでしょう。

債権者を説得させるには、たとえ小さな事情でも借金を抱えている事実に向き合っていることを伝え、必ず返済するという意思を表明しましょう。

一回目に任意整理、2回目にどんな手続きをする?

1回目で任意整理を行った場合、2回目には任意整理、個人再生、自己破産の3つの選択肢があります。

2回目に任意整理をしたい場合は?

任意整理の回数は法律では規制されていないため、債権者の同意さえあれば何回でもできます。

1回目の任意整理を完済している場合、1回目と異なる貸金業者であれば、問題なく任意整理を行えます。

2回目の任意整理となりますが、その貸金業者にとっては初めての任意整理となるため、過去の取引履歴を調査して過払い金が見つかれば、大幅に減額ができる可能性もあります。

同じ貸金業者に再び任意整理することもできなくはないですが、応じてくれる業者はほとんどいません。

契約を守れなかった債務者に、同じ貸金業者が再びお金を貸してくれることはほぼありません。たとえ借り入れできたとしても、任意整理に応じてくれる可能性は低く、2回目は厳しい条件を提示してくるでしょう。

再和解を交渉する方法もある!

1回目の任意整理を返済途中の場合は、再和解を交渉する方法があります。

1回目の任意整理と同じ借金について再度任意整理を利用する方法ですが、債権者からの信用を失っているため、交渉は難航します。債権者も1回目の任意整理のときより強気な態度で挑んでくるでしょう。

再和解は難易度が高いですが、弁護士や司法書士が粘り強く交渉してくれれば、債権者が応じてくれる可能性はあります。高度な交渉力が必要とされるため、再和解の交渉経験のある弁護士に依頼しましょう。

任意整理後、滞納が2ヶ月以上続くと、残債を一括請求される可能性があるほか、遅延損害金が発生します。延滞が長引くと、預貯金や給料、ボーナスなどが差し押さえられるリスクもあります。

再和解では、遅延損害金をカットし、返済可能な和解案を作り直しますが、当初の任意整理のときの条件より返済期間が短くなるなど、返済条件が厳しくなることも考えられます。

和解案での返済計画が厳しいなら、個人再生や自己破産を検討した方が無難でしょう。

2回目は個人再生を選択はできる?

1回目の任意整理を完済していてもいなくても、個人再生を利用できます。完済していない場合は、任意整理から個人再生へ切り替えという形で手続きします。

個人再生を利用できるのは、

- 安定した収入が見込める人

- 住宅ローン以外の借金の総額が5,000万円以下の人

という条件を満たした人です。

任意整理で減額しても返済が困難な場合は、個人再生を利用した方がよい場合があります。

2回目に自己破産ってできるの?

借金の額が大きく膨らんでしまった場合は、自己破産も検討しましょう。

1回目の任意整理を完済していてもいなくても自己破産を利用できますが、ギャンブルや浪費等が原因で新たな借金を抱え込んでしまった場合などは、自己破産が認められないケースもあります。

個人再生も自己破産も裁判所を介すため、債権者は拒否できません。

任意整理では将来利息がカットされるのみで、個人再生や自己破産のように大幅な減額は期待できません。個人再生と自己破産にはデメリットも多いですが、借金の返済負担は確実に軽くなります。

一度目に個人再生をした場合、2回目の債務整理は?

1回目で個人再生を行った場合、2回目では、任意整理、2回目の個人再生、自己破産を行えますが、「住宅資金特別条項」が影響したり、期間を空ける必要のある手続きがあったりします。

1回目の個人再生を完済している場合

住宅ローンはそのままで他の債権のみを減額する制度「住宅資金特別条項」を利用しているかどうかで、2回目の方法は変わってきます。

- ①「住宅資金特別条項」を利用していない場合

- 1回目の個人再生を完済している場合、債務整理は問題なく行えるので、弁護に相談してベストな解決方法を決めましょう。

- ②「住宅資金特別条項」を利用している場合

- 住宅ローン以外の借金を完済していても、再生計画に含まれた住宅ローンを完していないと返済計画は終わっていないことになります。

住宅ローンが残っている中で2回目の債務整理をすると、1回目の個人再生の再生計画は失敗となり、減額された借金は、減額前の状態に戻ってしまいます。

しかし、これまで返済してきた分は差し引かれるので安心してください。

注意したいのは、1回目の個人再生で減らした借金を再度減額できるわけではないということです。

- 住宅ローンの支払いが継続できる場合…再度、個人再生を行う

- 住宅ローンの支払いが継続できない場合…自己破産を行う

という方法をとるのがよいでしょう。

状況によっては再度個人再生を行うことによって借金が増えてしまうこともあるため、弁護士に相談してベストな方法を決めてください。

1回目の個人再生を完済していない場合

1回目の個人再生を返済途中の場合は、以下の2つの方法を利用できる可能性があります。

- ①再生計画のリスケジュールを行う

- やむを得ない事情で計画的な返済が困難になった場合、返済期間の見直しや延長など、再生計画を変更することができます。

- ②ハードシップ免責が可能か検討する

- ハードシップ免責は、返済できなくなった理由が債務者本人の責任ではない場合に限り、残債がすべて免除される制度です。

ハードシップ免責が認められるのは、以下の条件を満たしている場合です。

- リストラ、事故、病気など、やむを得ない理由で返済できない

- 再生計画の期間を延長しても返済できない

- 免責の決定が債権者の利益に反しない

- 既に4分の3以上の返済が終わっている

再生計画のリスケジュールを行っても返済できない場合や、ハードシップ免責が利用できない場合は、2回目の債務整理を行うことになります。

2回目は任意整理ってできる?

個人再生後に任意整理を行ったり、個人再生から任意整理への切り替えは問題なく行えます。

2回目もまた個人再生は可能?

再度個人再生を行う場合の手順を説明します。

1回目に給与所得者等再生を行い、再び給与所得者等再生を行う場合のみ、7年間の期間を空ける必要があります。(1回目の再生計画の認可決定の確定から7年間は、再申立ができません。)

| 1回目 | 2回目 | 期間の制限 |

|---|---|---|

| 小規模個人再生 | 小規模個人再生 | 制限なし |

| 小規模個人再生 | 給与所得者等再生 | 制限なし |

| 給与所得者等再生 | 小規模個人再生 | 制限なし |

| 給与所得者等再生 | 給与所得者等再生 | 7年間空ける |

一方、小規模個人再生には債権者の同意が必要です。同じ業者に再申立てを行い、同意を得るのは非常に困難で、拒否される可能性もあります。

2回目や、個人再生中に自己破産手続きってできる?

個人再生後に自己破産を行ったり、裁判所の権限によって個人再生から自己破産への切り替えは可能です。

借金を元に戻し、改めて裁判所で破産手続きを進めていきます。

一度目に自己破産をした場合、2回目の債務整理は?

1回目で自己破産した場合、任意整理は問題なく行えますが、個人再生や再度自己破産を希望する場合は、7年間空ける必要があります。

自己破産後の任意整理は?

自己破産のあとに任意整理をする場合は、期間制限や免責不許可事由の問題もなく、債権者の同意があれば問題なく行えます。

しかし、任意整理では返済負担はさほど減らないため、借金が多額の場合は個人再生か2回目の自己破産を検討した方がよいでしょう。

自己破産をした後って、個人再生はできる?

自己破産後、7年間空ければ個人再生の手続きが可能です。

個人再生の利用には収入面や借金の額に条件があるため、希望しても利用できない場合もあります。弁護士に具体的な事情を伝えてベストな方法を決めてください。

2回目も自己破産は選択できるの?

自己破産には、

- ブラックリストに載り、一定期間借入できなくなる

- 自宅や車などの財産を失う

- 連帯保証人に請求がいき、迷惑がかかる

- 職業に制限がかかる

- 官報に載る

といった数々のデメリットがあるため、最終手段と考え、人生で一度だけにしておきたいところですが、2回目の自己破産を検討せざるを得ない状況が訪れることがあります。

2回目の自己破産をするには、1回目の自己破産から7年が経過していることが条件ですが、リストラや病気などやむを得ない事情がある場合は7年以内でも裁判所が裁量免責を下すケースがあります。

免責不許可事由には、浪費やギャンブルなどが含まれ、1回目の自己破産ではこれらの事由でも許可が下りることが多いですが、2回目は非常に難しいです。

免責不許可事由に該当するのは、

- 浪費やギャンブル

- クレジットカードの現金化などの換金行為

- 債権者を故意に隠していた

- 裁判所へ嘘の供述をした

- 一部の債権者だけに返済している

などです。

自己破産の目的は、免責の許可を得て、借金を帳消しにすることです。免責不許可事由が設けられているのは、何度でも自己破産すれば借金を帳消しにできるという甘い考えを防ぐためです。

免責を得るには、

- 自己破産せざるを得ないやむを得ない事情があること

- 真摯に反省していること

が大きなポイントとなります。

また、1回目の自己破産では同時廃止事件になるケースが少なくないですが、2回目自己破産では「管財事件」になる可能性が高いです。

同時廃止事件では破産手続きに費用がかかりませんが、管財事件には多額の費用と時間がかかります。

2回目の自己破産を希望していても免責が下りなければ、借金は手元に残ったままです。その場合は、任意整理か個人再生で解決しないといけません。

過払い金請求後の債務整理についてもチェック!

利息制限法での上限を超えた利息を支払い続け、過払い金が発生していた場合、過払い金請求を行います。

完済した借金に対して過払い金を請求するのには何の問題もありませんが、借り入れ中の場合で、返還された過払い金で借金をカバーできない場合は、任意整理をしたという扱いになります。

基本的に過払い金請求は、債務整理の前に行われますが、手続きを進めていく中で過払い金が判明するケースもあります。

この場合、返還された過払い金は返済に充てられ、残債は任意整理と同じ扱いで手続きされます。

任意整理、個人再生、自己破産いずれをした場合も、過払い金の調査や請求を行えますが、返済中で借金が残る場合は、ブラックリストに載るなどのデメリットがあります。

借金救済制度の利用は弁護士に相談・依頼がおすすめ!メリットは?

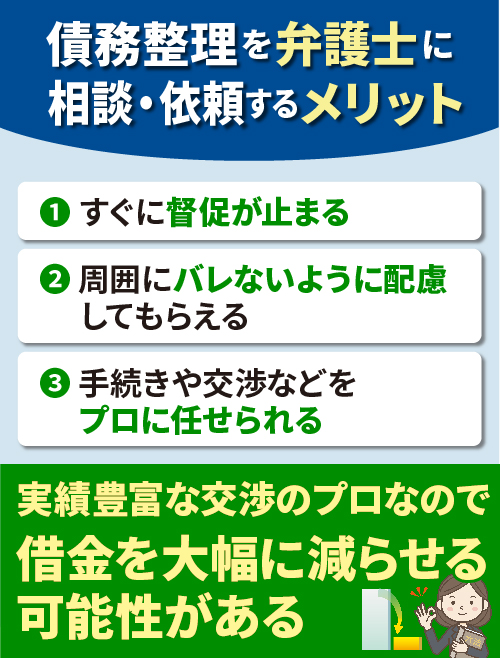

自分でも行える債務整理を、弁護士に依頼するのにはそれ相応のメリットがあります。

- 取り立てがストップするので、精神的に追い込まれない

- 手続きしていることが周囲にバレにくい

- 難しい手続き、書類作成、交渉事などを全てお任せできる

- 実績豊富、交渉事のプロなので、借金を大幅に減らせる可能性がある

などです。

弁護士が債権者に「受任通知書」を送付すると、債権者は取り立てができなくなります。個人の場合は、裁判所での手続き開始時点でないと、取り立ては止まりません。

また、ややこしい書類作成や裁判所への手続きも弁護士であればほぼ代行OK、書類のやり取りも弁護士が行ってくれるため、郵便物で家族や周囲に借金についてバレる確率は低くなりまs.

普段の生活に支障なく借金を減らす手続きを進めていくことができます。

そして何より、法的な知識が必要になる交渉は、専門家である弁護士に頼むことで、借金を大幅に減らすことを目標に頑張ってくれますし、金融業者側も、相手が弁護士だと、減額に応じてくれる可能性が高くなります。

逆に、個人での交渉だと、法律に対して素人なので、話し合いが上手くいかなかったり、少ない減額幅での交渉をしてくる可能があります。

借金救済の措置であれば、怪しい方法でなく法的に借金問題が解決できる!

借金救済制度の種類別メリットやデメリット、リスクや流などを簡単に説明してきました。それぞれに特徴があり、個人に合った手続きは収入状況や借金額によって変わります。

なぜ、借金が減らせるのか?本当に怪しくない?詐欺に巻き込まれたくない!と思われる方もいらっしゃるかもしれません。

法律に則って借金を抱えた方を救済してもらえる方法は、個人の債務救済だけではありません。

企業の倒産、取引先への影響、借金苦の人が増えることにより犯罪も増加するなど、社会全体の不安定を生まないために、債務整理という借金減額措置があるのです。

できるだけ損をせず、減額効果がある方法で、かつ自分に合った最善の方法で借金を解決していきましょう!

<!–DAICON響用

減額診断

をスグ試してみる

–>

■東京都で借金問題を抱えている(多重債務・闇金など)方向け相談先一覧

| 相談内容 | 相談場所 | 電話番号など連絡先 |

|---|---|---|

| 多重債務 | 東京都消費生活総合センター 多重債務110番 |

実施する区市町の相談電話番号一覧 |

| 多重債務 | 東京都消費生活総合センター | 03-3235-1155 |

| 多重債務 | 弁護士会の法律相談センター | 各センター毎に電話番号あり |

| 多重債務 | 東京財務事務所 多重債務相談窓口 |

03-5842-7475 |

| 多重債務 | 東京都北区公式 地域振興部産業振興課 消費生活センター |

03-5390-1142 |

| 借金相談~再生 | 東京都多重債務者生活再生事業 | 03-5227-7266 |

| 消費者相談 | 東京都江東区公式 消費者相談専用ダイヤル |

03-3647-9110 |

| ギャンブル等の依存症 | 東京都福祉局 東京都立精神保健福祉センター |

03-3844-2212 |