お金を借りる方法まとめ。状況や希望条件ごとに借入先を紹介

経済状況の悪化は落ち着くどころか、経済的に苦しい人は増えていくばかりです。職業によっては影響のない人もいるかもしれませんが、お金がない厳しい状況の方が多いでしょう。また、元々生活資金に苦慮している人もいるでしょう。

そんな時に一時的でもお金を借りることができれば、生活を立て直すことができるかもしれません。

お金を借りる方法としてまず考えるのが、カードローンなどの貸金業者からお金を借りることです。とはいえ、今までお金を借りたことのない人は、カードローンもよくわからないかもしれません。

この記事では、お金を借りる先を、お金を借りたい人のいろいろな状況や条件、希望にあわせていくつか紹介します。参考にして自分の求める条件にぴったり合う、また安心して借りられるところを見つけてください。

- 銀行でお金を借りられるのは最短で翌営業日以降

- 急ぎなら最短即日融資可能な大手のカードローンが確実で安全

- 公的支援制度は融資まで数か月かかることもある

- 無職でもお金を借りることができる方法がある

- 掲示板、個⼈間融資は危険!審査なしの業者も危ない

プロミス に今すぐ申込む

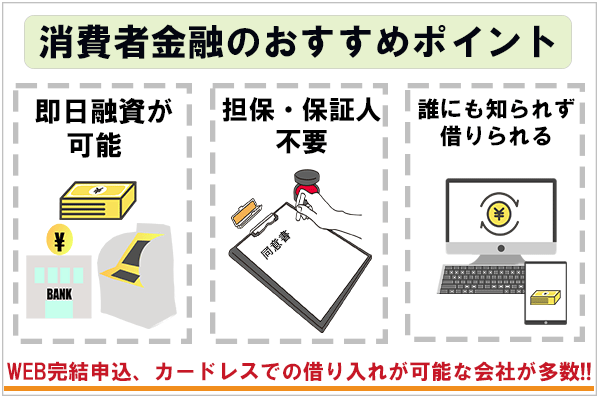

消費者⾦融カードローンは最短即日融資が可能。急ぎでお金を借りたい人には一番のおすすめ

消費者金融カードローンは金利が高く、返済が厳しいイメージがあるかもしれませんが、即日融資が可能で担保・保証人が不要なこと、誰にも知られずに借りられることから、お金を借りる先としておすすめです。

また、年収の額ではなく安定した収入が条件のため、パートやアルバイトの人でもお金を借りることができます。

ある調査では、4分の1の人がカードローンでお金を借りた経験がある、という調査結果があるほどメジャーなサービスと言えます。

大手銀行のグループ会社が提供しているもの、初めての人でも安心のサポートが充実したもの、申込から融資までが完結でわかりやすいもの、を中心に厳選していくつか紹介します。急ぎでお金が必要な人は、カードローンごとの貸付条件やメリットを比較して検討してみてください。

SMBCモビットはWEB完結申込で郵送や電話連絡なしにできる

SMBCモビットは、WEB完結申込をすることで郵送物や電話連絡なしで契約でき、周りにバレにくいことで人気の消費者金融です。

| 金利(実質年率) | 3.0~18.0% |

|---|---|

| 限度額 | 800万円 |

| 融資最短時間 | 最短30分で審査完了 ※月~金19:00までの申し込みした人(祝日を除く) |

| 申込対象者 | 満20歳以上69歳以下の安定した収入がある人 ※アルバイト、パート、派遣社員、自営業者も利用可能 会社基準を満たす人 |

| 申込方法 | パソコン・スマートフォン 電話 三井住友銀行内ローン契約機 |

実はWEB完結申込ではカードレスでの利用もできるものの、三井住友銀行、みずほ銀行、三菱UFJ銀行、ゆうちょ銀行の口座を持っていること、社会保険証または組合保険証を持っていることが条件のため、誰もが利用できるとは限りません。

しかし、WEB完結申込ができなくても、WEB申込後に電話をすることで対応を早めてくれます。また、契約後のモビットカードの郵送受け取りが自宅以外の場所でもでき、周りにバレにくいです。

モビット審査の記事ではもっと詳細に審査通過のコツやSMBCモビットのメリットを紹介しています。是非ご覧ください。

プロミスは消費者金融の中では上限金利が低くアプリローンも充実

プロミスは、金利が他社より若干低いだけでなく、アプリローンにも力を入れていて便利なカードローンです。

| 金利(実質年率) | 4.5~17.8% |

|---|---|

| 限度額 | 500万円 |

| 融資最短時間 | 3分 |

| 申込対象者 | 年齢20歳以上69歳以下 本人に安定した収入がある人 ※パートやアルバイトなどで安定した収入があれば、主婦や学生でも申し込み可 |

通常カードローンが初めての場合、そのカードローンの上限金利で融資されることが多いのですが、銀行カードローンより高い消費者金融の中、プロミスはわずかとはいえ他社よりも上限金利が低いです。

30日間無利息サービスもあり、計画的に返済すればかなりの利息軽減になります。アプリローンでは、ローンカードなしでセブン銀行とローソン銀行のATMを利用できます。また、VISAで使えるVポイントも利用に応じて貯めることができます。

アコムもアプリローンの対応がひろがり使い勝手がよくなった

アコムは、以前はカード発行が必須でアプリでの借り入れはできなかったのですが、他社同様カードレス&アプリで借り入れもできるようになりました。

| 金利(実質年率) | 3.0~18.0% |

|---|---|

| 限度額 | 800万円 |

| 融資最短時間 | 20分 |

| 申込対象者 | 20歳以上で安定した収入と返済能力がある人 会社基準を満たす人 |

アコムのアプリでは以前、返済だけだったのが、カードレスでセブン銀行での借り入れや返済ができるようになりました。

また、初めての人には30日間無利息サービスもついています。

担当者を男性か女性か選択することができたり、対応を相談してくれたりします。

また、返済期日に幅があり、少しでも早く返済をすれば早くなった日数分の利息を軽減することができます。

カードローンやお金を借りることが初めてで不安な人に選ばれやすい、カードローンです。

アイフルも審査対応が早くアプリローンも充実して借りやすい

アコム同様イメージが赤色のため混同しがちのアイフルもまた、WEB完結申込が可能です。アプリローンでカードレスでの利用もできるようになっています。

| 金利(実質年率) | 3.0~18.0% |

|---|---|

| 限度額 | 800万円 |

| 融資最短時間 | 20分 |

| 申込対象者 | 満20歳以上69歳までの人 定期的な収入と返済能力がある人 |

アイフルもまた、WEB完結申込対応ができるだけでなくアプリローンが充実しています。カードレスでセブン銀行とローソン銀行のATMが使えます。

また申込時の確認の連絡について、原則として自宅や勤務先への連絡をしていないのが特長です。これらを見ると周りへのバレ対策がしっかりできるといえます。30日間無利息も他社同様に使える点は、おすすめポイントのひとつです。

レイクALSAは特長の無利息期間サービスの活用で負担軽減が可能

レイク ALSAは、無利息期間サービスが他と違うことで人気があるカードローンです。

| 金利(実質年率) | 4.5~18.0% |

|---|---|

| 限度額 | 500万円 |

| 融資最短時間 | 60分 |

| 申込対象者 | 満20以上70歳以下 国内居住の人 日本の永住権を持っている人 |

レイク ALSAの場合、無利息期間が他と違って60日間(WEB申込限定)と180日間(借入額の5万円までが対象)、または30日間から選べます。

申込方法も他社同様WEB完結申込ができ、アプリをダウンロードすることでカードレスでの契約も可能です。もちろんカードレスでなくとも、周りにバレないよう手続きでも配慮してくれます。

それぞれのカードローンの受付時間や審査の状況により翌営業日での対応になることもありますが、基本的にどの消費者金融でも即日融資が可能です。

特に最短時間でみると、1時間ほどでも可能なところが多く、金利の高さというデメリットはあるもののなるべく早くお金が借りたい人にはおすすめです。

派遣社員やアルバイト・パートでもコツを掴んでお金を借りる

消費者金融では、年収が低いことで審査に通るか心配するパートやアルバイトでも申込対象者になっています。これは、各消費者金融の説明にもよく補足で記載されています。

審査で重要視されるのは年収の多さではなく、毎月安定して収入があるかどうかです。アルバイトでも毎月働き給料をしっかりともらえれば、カードローンの審査に通ります。ただし、仕事としての安定性がないため、審査に不利なことは確かです。

他の人にも言えることですが、そんな時は少しでも審査が通るような工夫が必要です。

- 一度に複数社に申し込みをしない

- 他社借り入れが多ければ先に返済を進める

- 希望額をできれば少額にする

- 早い時間帯に申し込みをする

- 急いでいる旨を伝えて優先的に審査してもらう

- 必要書類や在籍確認の準備をしておく

- 嘘の申告は絶対にしない

心配だからと、複数社に立て続けに申し込みをする人がいます。しかし、申し込みの履歴も貸金業者には審査でわかるため、複数先に立て続けに申し込みをするのは、お金に困っていると思われ審査に落ちやすいです。

特に3社以上に申し込みすると、申し込みブラックといってその後の審査にかなり不利になります。申込履歴は信用情報機関に6ヵ月は残るため、注意が必要です。

また、既に他社借り入れがある場合は、少しでも返済し借金を減らしておく必要があります。他社借入額が大きいとそれだけ審査に不利になり、場合によっては総量規制に引っ掛かります。他に借金がある場合は、後述するおまとめローンなどを検討することをおすすめします。

即日融資が希望の場合は、なるべく早い時間帯に申し込みをしてください。審査や融資の最短時間が短くても、自分も同じとは限りません。審査状況や込み具合で変わるため、午前中の申し込みがいいです。

在籍確認の対策を先にしておくことも大切です。在籍確認は、申告通りに勤めているかを勤め先に電話をかけて確認することです。貸金業者側はカードローンとばれないように社名を名乗らずに電話をしてくれます。

しかし、個人情報に厳しい職場環境や休日、電話がつながらないなどの可能性もあります。在籍確認が取れないと契約が進まなくなるため、在籍確認が難しい場合は、申込時に相談するといいです。

中には、審査にどうしても通りたいがために虚偽の申告をする人がいます。しかし、これはバレたら必ず審査に落ちます。もしバレなくても後でわかった場合、問題になります。嘘は絶対にやめましょう。

これらは、あくまで審査に通る可能性を上げるもので、必ず審査に通るものではありませんが、できることはやっておくべきです。

主婦、学生、年金受給者…属性別でおすすめするお金を借りる方法

早くて誰もがお金を借りやすいのは消費者金融ですが、アルバイト生活や主婦、既に借金のある人など、人により生活の状況は違います。

それぞれの状況によりどこにお金を借りるのがいいのか、おすすめを紹介します。

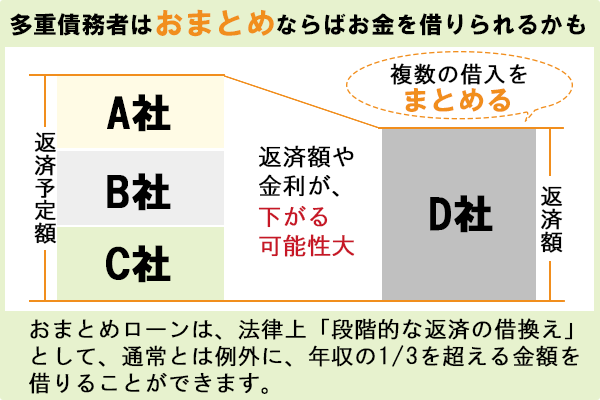

多重債務者はおまとめならばお金を借りられるかも。試算してみて

既にカードローンで借金を増やして後がないいわゆる多重債務者といわれる人は、どうすればいいのでしょうか。

通常カードローンでは、借金が返済できなくなることを防ぐため、貸金業者は申込者個人の年収の1/3を超える金額を融資してはいけないことが、貸金業法で決まっています。

これを総量規制といいますが、おまとめローンは貸金業法施行規則第10条23第1項第1号の2にあたる「段階的な返済のための借換え」として例外にあたるため、高額でもお金を借りることができます。

そのおまとめローンは、主に消費者金融の専用コースとして扱われ、即日対応しているところが多いです。

【主なおまとめローン】

| おまとめローン | 金利 (実質年率) |

限度額 |

|---|---|---|

| プロミス 貸金業法に基づくおまとめローン |

6.3~17.8% | 300万円 |

| アコム 貸金業法に基づく借換え専用ローン |

7.7~18.0% | 300万円 |

| レイク ALSA 貸金業法に基づくおまとめローン 「アルサdeおまとめ」 |

6.0~17.5% | 500万円 |

| アイフル おまとめMAX |

3.0~17.5% | 800万円 |

| アイフル かりかえMAX |

3.0~17.5% | 800万円 |

大手消費者金融が扱っているおまとめやかりかえローンは、通常のカードローンに近い方法で手続きができますが、銀行カードローンが対象外だったり申込方法が限られていたり、貸金業者により違いがあります。また、提出書類が多い、借入後は返済のみなど、おまとめローンならではの特徴もあります。

他にもあまり知られていませんが、中小消費者金融でもおまとめやかりかえローンができます。

【おまとめローンが可能な中小消費者金融】

- エニー

- フクホー

- アロー

根本的には大手消費者金融と同じですが、金利や限度額などの違いがあります。また、申込後の対応方法に差があることが多いです。どちらがいいのかは人それぞれで難しいのですが、中小消費者金融の方が審査は柔軟なことが多いとされています。

中小消費者金融は⾃⼰破産済みや大手消費者金融に落ちた人向け

大手消費者金融や銀行の場合、過去に自己破産を含む債務整理をした人が審査に通ることは厳しいです。これは、個人信用情報機関に過去のローンなどの記録が残っていて、審査の時に個人信用情報をチェックすることでわかるからです。もちろん、他の理由による審査落ちもあります。

しかし、中小消費者金融はおまとめローンの項でも触れたように審査は柔軟で、大手消費者金融や銀行カードローンの審査に落ちるような人でも、個別の状況をみて審査の判断をします。

特に自己破産済みや延滞はすでに過去になっていて今の経済状況がよくなっている場合は、審査に通る可能性が高くなります。

そんな中小消費者金融は街金といわれる貸金業者も含めて多く存在しますが、全国対応やWEBでも申し込みできるところが増えてきました。

| 消費者金融 | 金利(実質年率) | 限度額 |

|---|---|---|

| セントラル | 4.80~18.00% | 300万円 |

| フタバ | 14.959~19.945% | 50万円 |

| アロー | 15.00~19.94% | 200万円 |

| フクホー | 7.30~20.00% | 200万円 |

| ライフティ | 8.0~20.0% | 500万円 |

| エニー(フリーローン/1dayダイレクト) | 15.0~20.0% | 100万円 |

ただし、審査が甘いわけではありません。審査は必ず行われ、個々で調査した上でやはり返済が厳しいと判断されれば、審査に落ちることもあります。

少数だが学生ローンならば未成年でも借りられるところがある

学生ローンの対象は、主に大学生以上となっていますが、大学生には未成年もいます。学生ローンの中には20歳以上が対象となっているものが多い中、少数ではあるものの未成年でも借りられるものもあります。

| 学生ローン | 金利 | 限度額 | 申込者の条件 | 親の許可 |

|---|---|---|---|---|

| アミーゴ | 14.40~16.80% | 50万円 | 20歳以上 安定した収入と返済能力がある 会社基準を満たす |

不要 |

| イー・キャンパス | 14.5~16.5% | 学生50万円 社会人80万円 |

20歳以上 安定した収入と返済能力がある 会社基準を満たす |

不要 |

| フレン田(DAN) | 12.00~17.00% | 50万円 | 高卒以上の大学生 短大生 専門学生 予備校生 必要書類を提出できる 安定した収入がある |

必要 |

| カレッヂ | 17.00% | 50万円 (未成年10万円) |

日本国籍 高卒以上の大学生 短大生 予備校生 専門学校生 安定した収入がある |

不要 |

| マルイ | 15.0~17.0% | 50万円 | 安定した収入がある学生 (大学生・大学院生・短大生・専門学生・予備校生等) 会社基準を満たす |

不要 |

ただし、これらの状況は2022年4月から変わる可能性があります。2022年4月1日から法律で成人として認められる行為の一部が、18歳から引き下げになるからです。その中にローン契約も含まれています。

対応がどうなるかは、金融機関で判断が分かれる可能性もあります。未成年の人は、各貸金業者の同行に注視するだけでなく、トラブルにならないよう知識を得ることも大切です。

学生が低金利で借りたい場合は奨学金制度や国の教育ローンがある

大学や短大、専修学校などの学費として借りられるお金に奨学金があります。無金利や低金利で学費を借りたい場合は、奨学金制度を利用するようにしましょう。奨学金を扱っている組織や団体には以下のものがあります。

- 日本学生支援機構(JASSO)

- 地方公共団体

- 育英団体

- 学校

- 新聞社

他にも介護福祉士向けや看護系、留学生向けなど、目的に沿った奨学金制度があります。奨学金制度の中でも一番知られているのは、日本学生支援機構(JASSO)です。その特長は以下になります。

- 学生本人が借りる

- 学力や家計などの基準がある

- 借りたお金は毎月振り込まれる

- 返済は卒業後からになる

- 奨学金に「給付型」「第一種奨学金(貸与型・無利子)」「第二種奨学金(貸与型・有利子)」と種類がある など

奨学金の種類には、他に「海外留学のための貸与奨学金」や「入学時特別増額貸与奨学金」、被災や家計急変などの緊急対応も可能となっています。また、貸与型の第一種と第二種を併用することが可能です。

借りられる金額や金利については細かく分かれているため、自分がどの条件や内容に当てはまるのかよく調べることで適した奨学金を利用することができるでしょう。

ローンとしては、「国の教育ローン」が広く知られています。扱っている日本政策金融公庫は、日本の中小企業や農林漁業を金融面で支える国により設置された金融機関になります。国の教育ローンは、誰もが申し込みできるローンです。

| 金利(固定金利) | 1.65% |

|---|---|

| 限度額 | 350万円 (条件により450万円) |

| 対象になる学校 | 高校 高等専門学校 大学 短大 大学院 専修学校 外国の高校や大学など |

| 使い道 | 学費(入学・授業料。・施設設備・教科書代など) 受験費用 居住費用など |

民間の教育ローンよりも低金利で、家庭の状況や収入に応じて優遇措置があります。JASSOの奨学金制度と併用することも可能なため、おすすめの教育ローンです。また、今は新型コロナの影響により特例措置も行っています。ただし、審査には時間がかかるため、入学費用などが必要になるより2~3ヶ月前から準備することが大切です。

個人事業主や自営業者向けの即日融資が可能のカードローンもある

国の教育ローンを扱う日本政策金融公庫は、主に自営業者や個人事業主が必要とする事業用費用を融資し、種類も豊富です。また、新型コロナに関する相談窓口も設置されています。

ただし、国の教育ローンでも触れたように融資までに時間がかかります。時間をかけられる場合はいいのですが、急ぎの場合は個人事業主や自営業者向けの事業者(ビジネス)ローンを活用する方が早いです。

| 個人事業主・自営業者向けローン | 金利 | 限度額 |

|---|---|---|

| プロミス 自営者カードローン |

6.3~17.8% | 300万円 |

| アコム ビジネスサポートカードローン |

12.0~18.0% | 300万円 |

| アイフル 事業サポートプラン 個人プラン/法人プラン |

3.0~18.0% | 500万円 |

即日融資に関しては可能なところが多いのですが、アイフルは審査回答が最短で翌日となっています。また、申し込みの時間帯や審査によりできない場合もあります。自営者向けのローンですが、使い道が事業費に限らず自由となっているものもあり、使途目的により申込先を選択するといいかもしれません。

いずれにせよ、事業性として使う時は年収の1/3以上の借り入れも可能なため、個人事業主や自営者の人にはおすすめのカードローンです。

キャッシングを附帯していればクレジットカードも即日借り入れが可能

クレジットカードでも、即日でお金を借りることができます。ただし、本来はショッピングがメインのため、お金を借りる機能のキャッシングを附帯している時だけです。

クレジットカードは主に18歳から申し込できますが(ただし、未成年は親権者の同意が必要)、そのクレジットカードのキャッシングではこれらの特徴があります。

- キャッシング枠の審査は時間がかかる

- キャッシング枠は少額の場合が多い

- キャッシング利用での金利は高い

- ショッピングの利用状況でキャッシング枠が変動する

- キャッシング枠は総量規制の対象になる

- カードによりポイントがつく

- 海外でも現地通貨で借りられるカードもある

クレジットカードの申し込みでは、カード発行までに早くて数日、長いと1ヶ月ほどかかります。しかし、最初にキャッシング機能をつけておくと、必要な時にすぐにお金を借りることができます。

後でキャッシングのみを追加で申し込みする場合は、審査通過して附帯するまでに1~2週間ほどかかり、必要な時に間に合わないかもしれません。

また、注意点として、クレジットカードのキャッシング機能は、限度額が変動することがあります。

これは、クレジットカード自体の利用限度額が関係します。クレジットカードには、カード全体の限度額がある中にショッピング枠とキャッシング枠がありますが、カードの限度額=ショッピング枠として利用できます。この場合、キャッシング枠は存在するものの、利用する金額は0円になります。

ショッピング枠の中にキャッシング枠があると考えるとわかりやすいでしょう。ショッピングの利用が大きければ、それだけキャッシング枠が少なくなってしまいます。例をあげて違いをみてみます。

※カード総利用限度額:50万円・キャッシング枠:10万円の場合

| 利用したショッピング額 | 使えるキャッシング額 |

|---|---|

| 10万円 | 10万円 |

| 45万円 | 5万円 |

| 50万円 | 0円 |

ショッピングで利用枠いっぱいに使ってしまった場合、いくらキャッシングに利用限度額が設定されていても、カードそのものが利用枠がないため、お金を借りられません。ショッピングでの利用が多い人は、この点を注意しましょう。

またクレジットカードでは、キャッシング枠はカードローンと比べると少額であることが多いです。

| クレジットカード | キャッシング金利(年利) | キャッシング限度額 |

|---|---|---|

| JCBカード | 15.0~18.0% | 10~50万円 |

| 三井住友カード | 18.0% | 10~50万円 |

| オリコカード ザ ポイント | 15.0~18.0% | 10万~100万円 |

| セディナカード | 18.0% | 1万~200万円 (新規申込は50万円) |

少額とはいえ前もってクレジットカードにキャッシング枠をつけておけば、いざという時にすぐにお金を借りることはできます。

専業主婦(夫)でもお金を借りる方法はある。配偶者貸し付けとは

専業主婦(夫)のように収入がない場合、お金を借りる方法は基本的にありません。これは貸金業法により、収入がないと融資してもらえない条件が一因としてあります。

また後で触れますが、以前は専業主婦(夫)でも貸金業法の対象外になる銀行カードローンならば借り入れは可能だったものが、今は対応している所がかなり減ってしまいました。

ただし、一部の中小消費者金融など、貸金業者の中には「配偶者貸付」でお金を借りることができます。

貸金業法では、総量規制として年収の1/3を超える個人への貸し付けを貸金業者に禁止していますが、例外として配偶者と合算して年収の1/3以下の貸付けを認めています。これを配偶者貸付といいますが、この配偶者貸付は配偶者の同意が必要です。

法律として配偶者貸付は認められているものの、返済のリスクを考慮して、実際に対応している貸金業者はごくわずかです。また、配偶者の同意が必要という点で提出書類が通常よりも多くなります。

| 配偶者貸付を行っている貸金業者 | 提出書類 |

|---|---|

| エニー | 印鑑 身分証明書 (顔写真がなければ別途住所の確認書類が必要) 2ヶ月以内の給与明細書もしくは間近の源泉徴収票 配偶者の同意書等 |

| ベルーナノーティス | 本人と配偶者の本人確認書類 住民票の写し 同意書 |

| セディナ | 配偶者貸付の申込書 (配偶者の同意記載欄あり) 収入証明書 (配偶者の分) ※2人合算分の借り入れ希望の場合は2人分 婚姻証明書 (住民票の写し) |

| レディースキャッシング エレガンス | 婚姻関係証明書 (住民票の写し) 配偶者の同意書 収入証明書 |

カードローン商品としては基本的に通常の内容と同じですが、配偶者の収入の確認も必要なため提出書類が多くなります。特に大きなポイントが、配偶者の同意書です。

カードローンの利用者のほとんどは家族にも知られたくないという人が多いため、配偶者貸付を利用する人は少ないといえます。しかし、配偶者に秘密にしなくてもお金を借りられる人は利用をおすすめします。

年金受給者は年金担保貸付制度があるが2022年3月末で終了になる

年金受給者がお金を借りる方法として一番知られているのが、年金担保貸付制度です。年金を担保にした融資として法律で認められている制度で、独立行政法人福祉医療機構が融資しますが、金融機関を通して手続きします。

ただ、この年金担保制度は2022年3月末で受付終了してしまいます。4月以降は申し込みができないため、注意が必要です。

急ぎならば、カードローンをはじめとする他の方法がいいかもしれません。ただし年金受給者の場合、カードローンでは収入が年金のみだと申し込みができないところが多いです。そんな中、収入が年金のみでも申し込みできるカードローンもわずかながらあります。

- レイク ALSA

- 三菱UFJ銀行カードローン「バンクイック」

- りそな銀行りそなカードローン など

また、公的支援の生活福祉資金貸付制度は高齢者世帯が対象者になるため、相談してみるといいでしょう。

土地があるなら不動産担保ローンやリバースモーゲージも。違いは?

もし土地や建物などを持っていれば、その土地を担保にしてお金を借りることができます。しかも、借入先によっては購入予定の不動産や家族名義などでも対応可能の場合があります。

ただ不動産担保での借入を検討する場合は、少額の借り入れというよりも大きな金額が必要な時など、このような時に検討することが多い方法です。

- まとまったお金が必要

- 複数からの借り入れがあり返済が困難になった

- 借金額が大きく返済が困難になった

- 年齢的に金融機関からの借り入れが難しい

もちろん返済ができなければ、担保にした土地が売却される可能性があるため、安易にできる方法ではありません。しかし、本当に困った時の方法のひとつです。メリットとデメリットを比較するとこのようなポイントがあります。

| メリット | 大きな金額が借りられる 金利が低い 返済期間が長期のため毎月の返済額の負担が少ない |

|---|---|

| デメリット | 融資までに時間がかかる さまざまな手数料が発生する 返済できないと不動産が処分される |

他に不動産を担保にした借り入れには、今需要が増えているリバースモーゲージがあります。これは厳密にいえば一般的な不動産担保ローンとは少し違い、リバースモーゲージならではの特徴があります。

【リバースモーゲージの特徴】

- 年金形式での借り入れ

- 元金の返済は債務者が死亡するまで猶予される

- 申込対象は高齢者

- 資金使途が限られている

- 不動産担保よりも借入額が少ない(不動産の評価額の5割程度が多い)

- 相続人の同意が必要 など

リバースモーゲージは高齢者向けのもので、誰もが簡単に利用できるものではありません。また、不動産担保による借り入れよりも制約が多い、金額が少ないなどの問題もあったりします。

しかし、高齢者向けとされているように、リバースモーゲージの方が適している場合もあります。状況によりどちらがいいのかを見極めて上手に借り入れできるようにしてください。

生活サポート基金は生活を再建したい人への融資が可能だが地域限定

困っている人を支えてくれる組織や団体がある中、経済的に困った人を対象にサポートしてくれる団体もあります。一般社団法人生活サポート基金は、多重債務者等の経済的弱者への支援を目的とした法人組織です。

困窮している人の相談に乗るだけでなく、生活再生ローンとして、貸付事業も行っています。審査はあるものの、債務整理をするためや生活資金がない人のための融資になっています。

ただし、地域が限られ無職は対象外など、条件があるため誰もが申し込みできるわけではありません。以下のような人が対象者になります。

| 限度額 | 顧客の要望に合わせて |

|---|---|

| 金利(年率) | 12.5%以内 |

| 対象者 | 助け合いの精神に支えられた貸付と理解した上で、生活の再生に向かう意思のある人 東京都・神奈川県・埼玉県・千葉県に住所がある 永住権のある外国籍の人など |

| 担保 | 連帯保証人1名以上 必要に応じて動産、不動産 |

まずは予約をしてから面談があるため、即日融資はできません。また、連帯保証人や担保になる不動産などが必要になってくることも若干ハードルを高くしていますが、それでも多重債務者にもお金を貸してくれるのは大きなポイントといえます。

即日融資は難しいが他にもあるお金を借りる方法

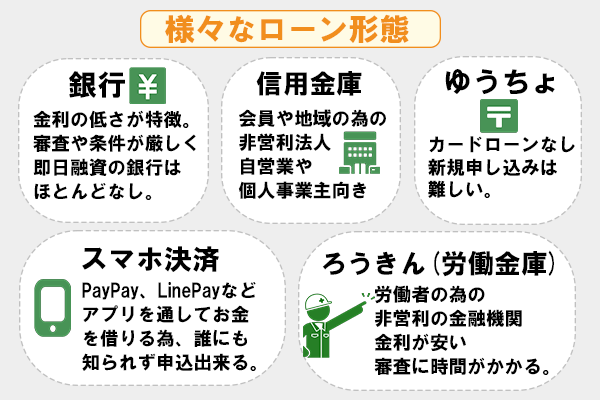

銀⾏カードローンは低金利でお金を借りることができるが即日は厳しい

配偶者貸付の説明でも触れたように、以前は銀行カードローンでも専業主婦(夫)が本人に収入がなくても融資することは普通にありました。法律的にいえば、専業主婦(夫)でも銀行カードローンの利用は可能です。

しかし昨今、過剰貸付けなどの問題により、銀行カードローンの審査や条件が厳しくなりました。そのため、今まで専業主婦でもカードローンが組めたのができなくなったり、それ以前に即日融資ができなくなったりしたところも多いです。

| 銀行カードローン | 金利 | 限度額 | 最短審査回答時間 |

|---|---|---|---|

| みずほ銀行カードローン | 2.0~14.0% | 800万円 | 翌営業日以降 |

| 三井住友銀行カードローン | 1.5~14.5% | 800万円 | 翌営業日 |

| 三菱UFJ銀行カードローン 「バンクイック」 |

1.8~14.6% | 500万円 | 翌営業日以降 |

| りそな銀行りそなカードローン | 3.5~13.5% | 800万円 | 1週間以内 |

| 楽天銀行スーパーローン | 1.9~14.5% | 800万円 | 数日後 |

| イオン銀行カードローン | 3.8~13.8% | 800万円 | 数日後 |

| 横浜銀行カードローン | 1.5~14.6% | 1,000万円 | 最短翌日 |

| 常陽銀行カードローン 「CASHPIT」 |

1.5~14.8% | 800万円 | 最短2~3日 |

銀行の融資が厳しくなってもネット銀行などではしばらく即日融資可能を謳っていたカードローンもありましたが、今は明確に即日融資を表記している銀行はほとんどなくなりました。

ただし、銀行カードローンの特長である金利の低さは確かです。他にもバンクイックやイオン銀行カードローンでは口座の開設は不要、楽天銀行スーパーローンではポイント特典があるなど、銀行それぞれの特長を持っています。

また、大手都市銀行と地方銀行でも違いがあります。金利や限度額、対応の早さは大手都市銀行の方が内容がよいことが多いのですが、地方銀行では、細かなサービスや見た目ではわかりにくい面でのメリットを持つことが多いです。

スマホ決済で知られるPayPayではお金を借りることもできる

現金を使わないキャッシュレスでの支払方法が増える中、一番知られているのがPayPayです。使い方を知らない人でも、この言葉を聞いたことがある人は多いでしょう。

PayPayは、買い物の際にスマホにダウロードしたアプリを使って支払いをする方法です。お金はアプリにチャージしておく場合や銀行やクレジットカードを登録しておくことで、支払いが可能になります。

それだけではなく、PayPayでお金を借りることも可能です。ミニアプリに追加された機能によりスマホを使って借りるのですが、借りる先はPayPay銀行になります。

実は、日本で最初のインターネット銀行になるジャパンネット銀行が、2021年4月5日からPayPay銀行となっています。アプリの借入機能が付いたのが先にはなりますが、元々提携していた銀行の名称がPayPay銀行に変わったといえばわかりやすいでしょう。

PayPayでも当然審査はあります。また、専用のカードもありませんが、申し込み自体は手軽に行うことができ、最短で翌日に契約可能となっています。アプリを使うため、手軽に誰にも知られずに申し込みすることができます。

PayPayのミニアプリを通して少額ローンでお金を借りられる他に、元々PayPay銀行にはカードローン商品があります。

【PayPay銀行カードローン商品概要】

| 金利(年率) | 1.59~18.0% |

|---|---|

| 限度額 | 1,000万円 |

| 使途 | 自由 (ただし事業性資金は除く) |

| 対象者 | 20歳以上70歳未満 仕事をしていて安定した収入がある (配偶者に収入があれば可・年金可) PayPay銀行に普通預金口座を持っている (同時申込可) 一定の基準を満たし、保証会社SMBCコンシューマーファイナンス株式会社の保証を受けられる |

このカードローンでは、銀行では珍しくはじめての借り入れから30日間利息0円のサービスがありますが、大まかにいえば他の銀行との違いはさほどなく審査も最短で翌日となっています。

LINEポケットマネーはその日に借りられる。PayPayとの違いは?

LNEもPayPayと同じようにLINE Payを使ってキャッシュレス決済ができるようになっています。そして、サービスが拡充して、お金を借りられるようにもなりました。システムとしてはカードローンと同じといえますが、これがLINE Poket Money(ポケットマネー)になります。

| 金利(実質年率) | 3.0~18.0% |

|---|---|

| 限度額 | 5万~300万円 ※融資額1円~ |

| 使途目的 | 生計費 (事業性は不可) |

| 対象者 | 満20~65歳まで 安定かつ継続した収入の見込める人 会社が定めた条件を満たす人 学生や主婦もアルバイトなどで安定した収入があれば可 |

LINEポケットマネーの特長として、カードローンのように借入用のカードが発行されるわけではなく、LINEを経由した借り入れや返済が中心になります。そのため、元々スマホを持っていてLINEを利用、またLINE Money(LINE Pay)のアカウントを持っていないと申し込みができないようになっています。

ただし、キャッシュレスを扱っていることもあり、100円からの細かい金額も取り扱うことができます。また、細かな条件はあるものの新規契約すると契約日から100日目まで利息のキャッシュバックがあります。(2022年2月現在)

審査では、一般的な審査項目だけでなくLINE Scoreの内容も加味されます。返済能力も当然ながら、LINEの利用状況により限度額なども変わってきます。

ゆうちょ銀行はカードローンがない。お⾦借りるには口座が必要

2022年1月17日から硬化の取り扱いに手数料がかかることで話題になったゆうちょ銀行は、カードローンの取り扱いはありません。ゆうちょ銀行で取り扱っている貸付けとしては、以下の金融商品になります。

| 貸付制度 | 金利 | 限度額 | 詳細 |

|---|---|---|---|

| 口座貸越サービス | 14% | 30万円 | 口座から引き落としがある場合や引き出しの際に残高不足になる時に、自動的に不足分をゆうちょ銀行から貸し付けてもらえるサービスです。 年齢等の条件の他に、通常の貯金を利用していると申し込みできる貸し付けになります。 |

| 貯金担保自動貸付け | 担保定額貯金が担保の場合:返済時の約定金利(%)+0.25% 担保定期貯金が担保の場合:預入時の約定金利(%)+0.5% |

預入金額の90%まで (総合口座通帳1冊につき300万円まで) |

担保定額貯金や担保定期貯金がある場合、そのお金を担保として通常の貯金を超える金額を借りられるシステムです。 |

※金利は、2022年1月現在のものです

どちらの貸付けにせよ、普段からゆうちょ銀行を利用していることが必然の融資制度になります。そのため、新規に申し込みを検討している人は向いていません。

信用金庫は地域密着でお金を借りやすいが時間がかかるのが欠点

銀行と同じ金融機関として、信用金庫があります。しかし、銀行と信用金庫は厳密にいえば対象になる法律が違う金融機関になります。具体的には、銀行は株主の利益を優先する株式会社になり、信用金庫は利用者や会員、地域振興のための非営利法人です。

そのため、扱うカードローンも細かくいえばそれぞれの金融機関の特長を持ったカードローンになっています。

| 銀行カードローン | 全国どこでも申し込みができる(都市銀行の場合) 信用金庫よりも金利が高い 信用金庫よりも審査が早い |

|---|---|

| 信用金庫カードローン | 低金利で借りられる 自営業や個人事業主でも借りやすくなっている 申込者の地域が限られている 時間がかかる |

審査が甘いわけではありませんが、信用金庫は地域の金融機関のため、銀行カードローンでは審査に不利な個人事業主や自営業の人でも審査に通る可能性が上がります。柔軟な対応が望める反面、銀行よりも金融商品としての内容の充実度は下がることが多いといえます。

どちらがいいのかは人それぞれ相性もあるため、よく検討して申し込みするといいでしょう。

ろうきんは労働者のための金融機関。地域により未成年も借りられる

信用金庫が地域密着タイプの金融機関ならば、ろうきんは「労働金庫」という労働者のための非営利の金融機関になります。

それぞれ北海道ろうきん、中央ろうきん等、全国で13地区に分かれて運営されています。全国13のろうきんがまとまった組織として全国労働金庫協会がありますが、他に労働金庫連合会も中央機関として存在します。

ろうきんもまた、カードローン「マイプラン」でお金を借りることができます。ただし、利用者の条件があり、以下に該当している場合に申し込みができ、それぞれで金利が変わってきます。

| 団体会員の構成員 (会員組合員) |

ろうきんに出資している労働組合、国家公務員、地方公務員等の団体、勤労者のための福利共済活動を目的とする団体の構成員 |

|---|---|

| 生協会員の組合員および同一生計家族 (生協組合員) |

ろうきんに出資している生協のうち、生協組合員融資制度を導入している生協の組合員および同一生計の家族 |

| 一般の労働者 | 該当地区に居住または勤めていて、団体会員の構成員、生協会員の組合員および同一生計家族のいずれにも該当しない人 |

また、地域により金利や限度額など、マイプランの詳細は違います。例として、中央ろうきんと近畿ろうきん(Web完結型マイプラン)を見てみます。

| 中央ろうきん | 近畿ろうきん | |

|---|---|---|

| 地域 | 茨城・栃木・群馬・埼玉・千葉・東京・神奈川・山梨 | 滋賀・奈良・京都・大阪・和歌山・兵庫 |

| 申込対象者 | 会員組合員や生協組合員 または自宅もしくは勤め先が事業エリア内にある給与所得者 満18歳以上満65歳未満 同一勤務先に1年以上勤務(自営業者等は3年以上) 安定継続した年収(前年税込年収)が150万円以上 ろうきん指定の保証協会の保証を受けられる ※未成年者は法定代理人(親権者)の同意が必要 |

会員組合員や生協組合員 自宅もしくは勤め先が事業エリア内にある給与所得者 満20歳以上満65歳未満 同一勤務先に1年以上勤務 安定継続した年収(前年税込年収)が150万円以上 ろうきん指定の保証協会の保証を受けられる ※個人事業主、家族従業員、法人代表者、年金生活者、専業主婦の人は利用不可 |

| 金利(年利) | 会員組合員:3.875~7.075% 生協組合員:4.055~7.255% 一般の労働者:5.275~8.475% |

会員組合員:6.0% 生協組合員:6.9% 一般の労働者:7.9% |

| 限度額 | 500万円 ※会員組合員 生協組合員以外の人は100万円 ※300万円以上は条件あり |

30万・50万・100万円のいずれか ※所属労働組合や雇用形態による |

近畿ろうきんはWeb完結タイプになるとはいえ、同じろうきんでも地域が違うとこれだけ内容が変わります。他の地域のろうきんのカードローンに申し込みはできません。しかし、他カードローンよりもかなり金利が低いのは、大きなメリットといえます。

条件等は他カードローンよりも厳しい面があり、口座開設も必要です。また、デメリットとして審査に時間がかかり、実際にお金を借りるまでに数週間、中には1ヶ月近くかかることもあります。

そのため、時間に余裕があり利息の負担を少しでも減らしたい場合にはおすすめといえます。

コロナで特に困っているのなら公的⽀援制度を使う。市役所にも相談を

新型コロナの影響により、収入が減って生活が厳しい人は少なくありません。他にも様々な理由でお金を必要とする人はいるでしょう。しかし、お金を借りることでやり過ごすことにも限界があります。

カードローンなどでは返済が難しい場合は、低金利で安心してお金を借りるところを探す必要があります。コロナに限定せずとも経済的に苦しい時は、公的支援制度を上手に利用することが大切です。

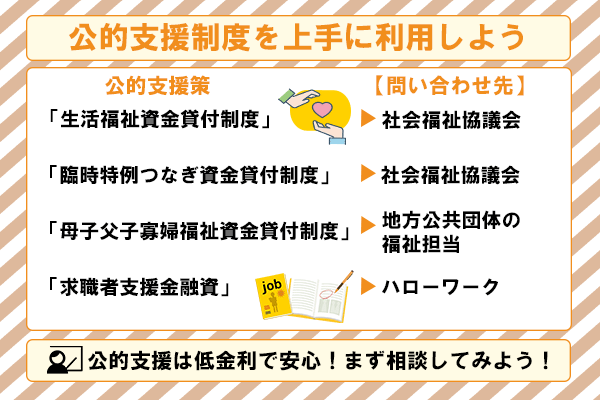

コロナに関係なく厳しい時は国の融資制度を利用してお金を借りる

元々、様々な理由で収入が限られた人に向けた公的支援や融資制度があります。その中でも一番知られているのが「生活福祉資金貸付制度」です。

生活福祉資金貸付制度は、他に借りられるところがない場合に社会福祉協議会が窓口になって生活や教育に必要な資金を無利子や低利子で借りられる制度です。低所得者や障害者世帯、高齢者世帯などが対象となっています。

また今は、新型コロナウイルス感染症の影響により収入が減った人向けとして、特例貸付としても対応しています。特例貸付では申請期間が限られていますが、生活資金に困っている場合は、まずは相談することをおすすめします。

| 制度 | 制度の内容や対象者など | 申請先 |

|---|---|---|

| 福祉資金 (緊急小口資金) |

生計の維持が困難で緊急に支援が必要な世帯が対象の少額の貸し付け。 ※新型コロナウイルス感染症の罹患者がいるなど条件により最大20万円の貸し付け (従来は10万円以内) 保証人不要・無利子。 |

市町村社会福祉協議会 |

| 総合支援資金 (生活支援費) |

生活を再建するまでに必要な生活費を融資する。 ※新型コロナウイルス感染症の影響により収入が減るなど、生活に困窮している世帯。 貸付上限額が月20万円以内(2人以上世帯) または15万円以内(単身世帯) |

市町村社会福祉協議会 |

| 新型コロナウイルス感染症生活困窮者自立支援金 | 生活福祉資金の特例貸付が終わった世帯や不承認となった世帯などが対象。 収入要件などあり。 月額6万(単身世帯)~10万円(3人以上世帯)の支給。 ※住居確保給付金との併給が可能 |

専用のフリーダイヤル |

| 住居確保給付金 | (新型コロナウイルス感染症の影響で)離職や廃業、休業などにより収入が減り家賃の支払いに困った場合に、家賃相当のお金を支給してもらえる。 収入額や就職活動をするなどの条件があり、具体的な金額は自治体により違う。 |

自治体の自立相談支援機関 |

一例ですが、元々ある制度でも新型コロナウイルス感染症の影響により、生活に支障がでてきた人たちの支援となる融資や給付になります。緊急小口資金や生活支援費は、生活福祉資金貸付制度の中のひとつです。

もちろん他の融資も行っているため、それぞれに必要な支援を選択するようにしてください。

コロナの影響がなくても利用できる貸付制度や求職者支援制度はある

また、新型コロナウイルス感染症の影響とは関係なく公的な支援が必要とされる人たちに対する融資や給付は他にいくつもあります。

- 生活福祉資金貸付制度

(総合支援資金・福祉資金・教育支援資金・不動産担保型生活資金) - 臨時特例つなぎ資金貸付制度

- 母子父子寡婦福祉資金貸付制度

- 求職者支援金融資

先に触れた生活福祉資金貸付制度や臨時特例つなぎ資金貸付制度は社会福祉協議会、母子父子寡婦福祉資金貸付制度は地方公共団体の福祉担当、求職者支援金融資はハローワークに問い合わせてください。

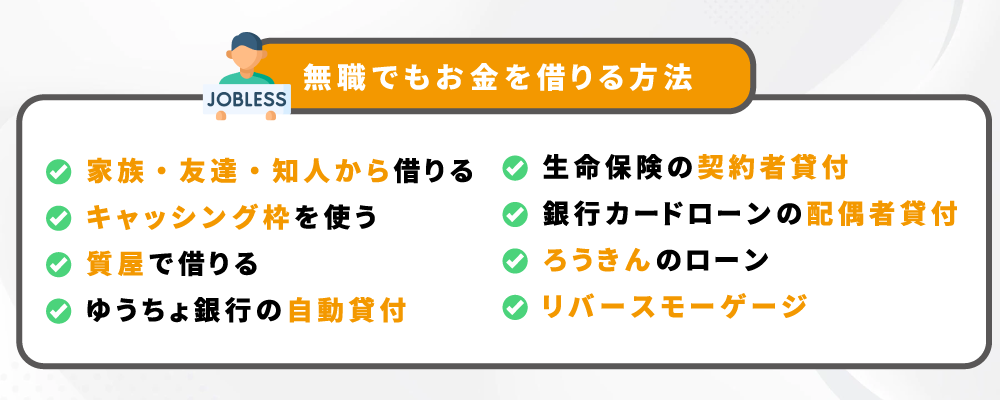

無職でも借りられるところを探す。質屋をはじめ借りられるところとは

カードローンでは、どの金融機関だろうと無職の人はお金を借りられません。その理由として、審査で無職だと収入がないとみなされ返済ができないだろうと判断されるからです。そのため、無職だとどこにもお金を借りるところがないと思い込んでいる人は多いでしょう。

しかし、実際には無職でもお金を借りる先はあります。もちろん、担保になるものが必要など、それぞれで条件はあります。

質屋は買い取りだけではない。担保になる品を出せば無職でもお金は借りられる

ブランド物を買い取ってもらうイメージが強い質屋ですが、実は買い取りだけが質屋の仕事ではありません。質屋は、元々品物を預ける「質入れ」のかわりにお金を借りるシステムのお店です。もちろん、買い取りもあります。

しかも、カードローンのような審査はないため無職でも利用することが出来ます。ただし、預ける品物の査定があり、融資額は品物の買取査定額の2~4割引かれた金額になります。期日までに返済できなければ、品物は「質流れ」として質屋で売られてしまいます。

金利は質屋の場合、月利で0.95~8%ほどになります。金額で%が変わりますが、多くの場合、高い方の金利になるでしょう。月利のため分かりにくいのですが、例えば月利8%を年利になおすと96%になり、カードローンの18%などよりもかなり高いことになります。

これは、質屋は品物の保管料もかかることや短期の融資が基本となっているからです。質入れはおおよそ3ヶ月が期限になっており、これを過ぎても返済ができないと担保にしていた品物は質流れとなってしまいます。

カードローンのような安定した収入がなくてもお金を借りることが出来る質屋ですが、利用する際には、金利や返済ができない場合のことも考えて利用することをおすすめします。

生命保険に入っていれば契約者貸付制度を利用することもできる

もし、生命保険に入っている場合、保険の種類によっては解約せずに保険会社からお金を借りることができるかもしれません。これは、「契約者貸付」という保険の解約返戻金を利用してお金を借りる制度です。

解約返戻金が担保代わりになるため、無職だろうが審査なしにお金を借りることができます。また、保険そのものを解約せずに利用できます。手続きも保険会社によってはインターネットの会員ページで簡単にでき、その日のうちに借り入れすることも可能です。ただし、注意点があります。

- 全ての保険に使えるわけではない

- 借りられるのは解約返戻金全額ではない

(一定の範囲内の金額のみ) - 利息がかかり、金利は複利になっている

- 保険金の支払時に保険金から借入額と利息が相殺される可能性がある

- 返済できなければ保険が失効される可能性がある

審査はないとはいえ、あくまで借り入れのため返済しなければならず、カードローンよりも金利は低いものの利息も付きます。しかも複利のため、長期になると利息の負担が大きくなり大変です。また、返済途中で保険金の支払いが発生した時に保険金と相殺されて満額もらえない場合もあります。

しかも返済ができないと保険そのものが失効されてしまい、将来保険金がもらえない事態に陥る可能性が出てきます。

どうしても困った時は助けになる制度ですが、安易な利用は避け、しっかりと返済することが大切です。

⽣活保護受給者はお金を借りることができない。困った時は相談する

生活保護とは、憲法第25条にある「すべての国民は、健康で文化的な最低限度の生活を営む権利を有する。」ことから、生活に困窮した際に受けられる権利です。手続きをすれば国が定めた基準から計算された保護費が支給されます。

しかし、生活をしているとどうしても急な出費など、普段の生活費では足りなくなることもあります。そんな時はお金を借りたいと考えるものですが、以下のような理由で生活保護受給者はお金を借りることができません。

- 審査に通らない

- 生活保護費は借金の返済に使えない

生活保護費では、カードローンなどの条件にある「安定して継続した収入がある」とはみられません。また、借金の返済は生活保護の目的にある健康で文化的な最低限度の生活からは外れていると考えられ、借金の返済に生活保護費をあてると不正受給と判断されてしまう恐れがあります。

例えば、生活に必要な家電が壊れた、入院などで想定外の出費があった、子どもの学費が足りないなど、どうしてもお金が必要な時が出てくるでしょう。そんな時は、ケースワーカーに相談することが大切です。

通常では先に説明した生活福祉資金貸付制度を利用することはできませんが、状況によってはお金を借りることができるかもしれません。まずは、相談してください。

家族・友⼈に相談して借りられた時もカードローン同様きちんと返す

未成年や無職、年金受給者など、カードローンの審査に通らない、または通りにくい人でもお金を借りられる方法を説明しました。しかし、絶対にお金を借りられるとは限りません。そんな時、もし親や親類、知人からお金を借りられるのならば、お願いするのも一つの方法です。

家族や友人にお金を借りられれば、カードローンのような審査の心配はなく、また利息についても負担はかなり軽減されることが予想されます。期日についても、多少は多めにみてもらえることもあるでしょう。

しかし、借りたお金を返さないことで身内から縁を切られるような問題はよくある話で、酷い場合には事件に発展することもあります。家族や友人でも業者相手以上に返済を意識しておくことは大切です。

お金が原因で関係にヒビを入れたくなければ借用書を作る方がいい

身内や友人の場合は、身近なため気軽さが優先してお金を借りるのも口約束が多いです。しかし口約束だと、お互いの記憶違いが起こった時にトラブルになります。

近しい人だからこそ、お金の貸し借りにケジメをつけることも大切です。金額にもよりますが、できるだけ家族や友人相手でも借用書の用意をおすすめします。

しかし、借用書をどう書けばいいのかわからない人は多いでしょう。実は、借用書は厳密な形式の取り決めがあるわけではありません。とはいえ、肝心な内容が記載されていないと借用書としての効力が無くなります。少なくとも「借用書」であることがわかるタイトルや以下の内容については記載しておくことが大切です。

- 作成日

- 借主の氏名・住所・押印

- 貸主の氏名・住所・押印

- 金額

- お金の貸し借りした日にち

- 利息(金利)

- 返済期日

- 返済方法

- 収入印紙(金額が1万円以上の場合)

収入印紙がなくても法的には有効ですが、場合によっては印紙税法についてつつかれる可能性があります。また、偽造防止のポイントとして、金額は漢数字(壱や弐など)にする、借用書は2通作製しお互い所持しておく、署名は直筆にすることも大切です。

他にも利息を決める金利は利息制限法で上限が決まっていて(金額により上限が15~20%)、これを超える金利は無効となってしまいます。また、一方に著しく不利な契約も無効になるため、これらの点にも注意する必要があります。親しい間柄だからこそ、きちんと決めごとをしてトラブルにならないようにしたいものです。

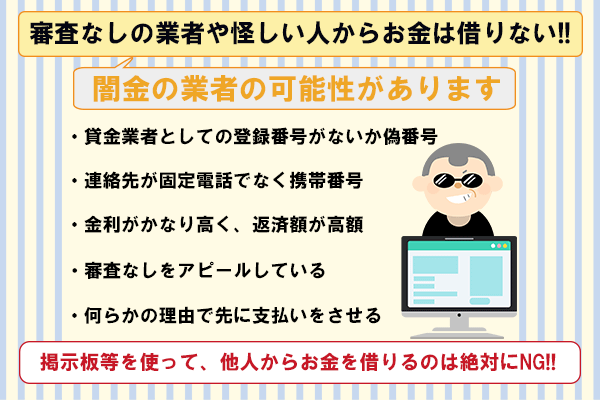

どうにかしてお⾦を借りるにも掲⽰板(個⼈間融資)は危険

どうしてもお金を借りる先が見つからない場合、今はインターネットで簡単に他人と交流ができる時代を反映して、掲示板でのやり取りでお金を借りる人がいます。しかし、相手の顔がわからないため、詐欺やトラブルに合う可能性が高いです。

中には、善意をもって対応してくれる人もいるかもしれませんが、悪意のある人との見極めは困難です。闇金などの悪質な業者が個人として紛れていることもあります。掲示板等を使った、他人からお金を借りるのは絶対に止めてください。

安全にお金を借りたいのならば審査なしの業者や怪しい人から借りない

個人間融資の場合も含めて、闇金や悪質業者にお金を借りると結果的に更に借金が増えてしまいます。こんな人や業者からは絶対にお金を借りないでください。

【闇金と思われる業者の特徴】

- 連絡先が携帯番号(固定電話がない)

- 貸金業者としての登録番号がない、または偽番号になっている

- 審査なしをアピールしている

- 金利の表記がない、返済額しか説明がない

- 金利がかなり高い、返済額が高額

- 大手消費者金融と業者名が似ている

- 登録料などと理由付けをして先に支払いをさせる

また、正規の貸金業者は日本貸金業協会に会員登録しています。協会の登録番号も参考になり、日本貸金業協会のHPで登録を調べることもできます。上記した特徴を参考にして、心配な時は正規の業者か確認してから申し込みをしてください。

個人の場合も似たような特徴があります。闇金と似た点として融資の前に先に支払いを求めたり、融資と関係ない条件を提示したりすることがあります。分かりにくい形で違法な高額の返済になっていることもあります。

できれば知らない業者や個人からはお金を借りないことが、闇金に掴まらない一番の方法です。

一時的にお金を借りることは探せばできる。諦めないことが大切

今は、新型コロナウイルスの影響により仕事が激減するなど経済的に困窮し、お金を工面しなければ厳しい人が多いことは容易に想像できます。そんな人の中には、お金を借りるのが日常になってきている人もいるでしょう。

ただお金を借りられる方法は、よくよく調べれば実はたくさんあります。こんなところからもお金が借りられると知らなかった、ということもあるでしょう。この記事を参考にして、適した借入先を見つけてください。

それでもお金を借りる先が見つからないという時は、公的な支援を求めてください。

多くは社会福祉協議会に相談すればいいのですが、どこに行けばいいのかわからない時は、まず市役所に相談に行く形でも構いません。最終的にはお金を借りる方法でない場合もあるかもしれませんが、大切なのは今、生活していくことです。